اجرای چک لیست معاملاتی بخش مهمی از فرآیند ترید است زیرا به تریدرها کمک میکند تا منظم بمانند، به برنامه معاملاتی پایبند باشند و به اطمینان برسند. داشتن چکلیست معاملاتی لیستی از سوالاتی را که تریدرها باید قبل از انجام ترید به آنها پاسخ دهند ارائه میدهد.

مهم است که برنامه معاملاتی را با چک لیست معاملاتی اشتباه نگیرید. برنامه معاملاتی با یک تصویر کلی سر و کار دارد. به عنوان مثال، بازاری که شما معامله میکنید و رویکرد تحلیلی که در قبال آن دارید.

چطور چک لیست معاملاتی ایجاد کنیم؟

قبل از ورود به ترید، سوالات زیر را از خود بپرسید:

- آیا این بازار روند دارد یا رنج است؟

- آیا سطح حمایتی یا مقاومتی قویای سر راه است؟

- آیا این ترید توسط اندیکاتورها تایید شده است؟

- نسبت ریسک به ریوارد چند است؟

- چقدر میخوام سرمایهام را در معرض ریسک قرار دهم؟

- آیا خبر اقتصادی قابلتوجهی وجود دارد که میتواند بر ترید تأثیر بگذارد؟

- آیا دارم از برنامه معاملاتی پیروی میکنم؟

آیا این بازار روند دارد یا رنج است؟

بازارهای رونددار

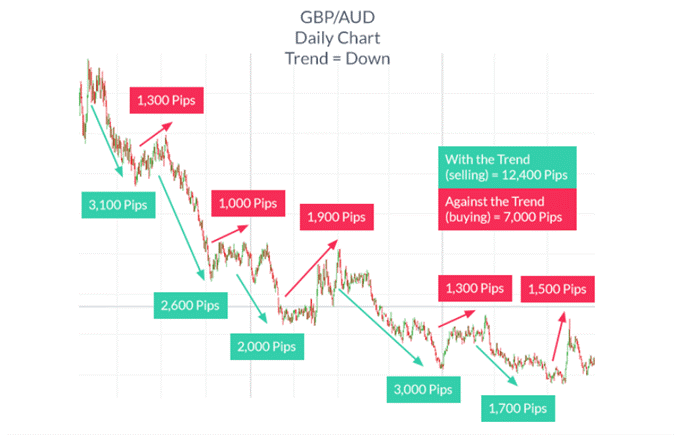

تریدرهای با تجربه میدانند که یافتن یک روند قوی و معامله در جهت روند، این پتانسیل را دارد که منجر به تریدهای با احتمال موفقیت بالاتر شود.

گفتهی معروفی وجود دارد که میگوید بازارهای رونددار این توانایی را دارند که تریدرها را از ورودهای نامناسب نجات دهند. همانطور که در زیر مشاهده میشود، حتی اگر یک تریدر پس از به وجود آمدن یک روند خوب وارد یک ترید شرت شود، این روند همچنان پیپهای بیشتری را به سمت نزولی ارائه میدهد تا صعودی.

تریدرها باید از خود بپرسند که آیا بازار نشانههایی از یک روند قوی را نشان میدهد و آیا «معاملات بر اساس روند» بخشی از برنامه معاملاتی آنها است یا خیر.

بازارهای رنج

بازارهای رنج تمایل به جهش قیمت بین حمایت و مقاومت برای ترید در یک کانال دارند. برخی از بازارها، مانند بازرهای آسیایی، تمایل به ترید در رنج دارند. اندیکاتورهای نوسانی (اوسالیتورها) (RSI، CCI و Stochastic) میتوانند برای تریدرهایی که بر تریدهای رنج تمرکز دارند، مفید باشند.

آیا سطح حمایتی یا مقاومتی قویای سر راه است؟

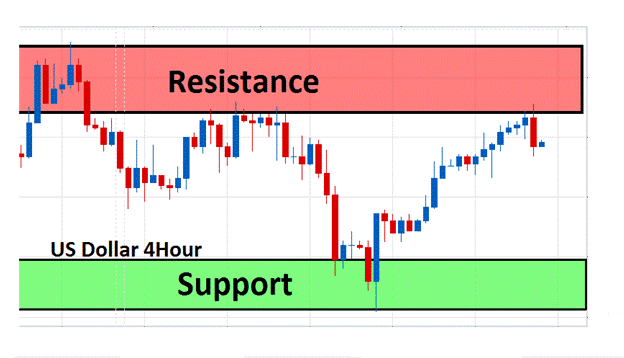

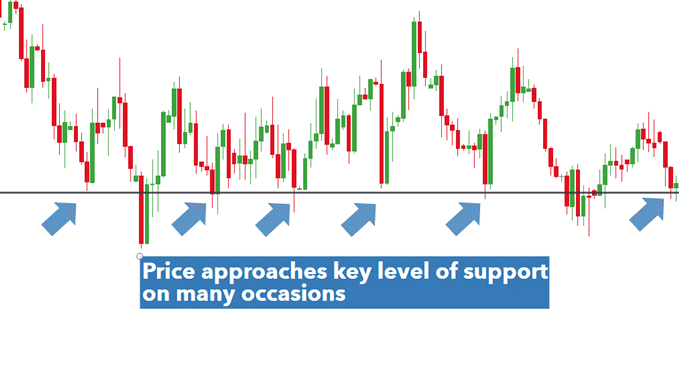

پرایساکشن به دلایل متعددی به سطوح خاصی از قیمتها احترام میگذارد و توانایی شناسایی این سطوح کلیدی است. تریدرها نمیخواهند پس از کاهش قیمت به سطح کلیدی حمایت، پوزیشن شرت داشته باشند (فقط به این دلیل که ممکن است قیمت به بالا جهش بزند).

همین امر برای سطوح اصلی مقاومت نیز صدق میکند و معمولاً مدت کوتاهی پس از رسیدن قیمت به آن کاهش مییابد. تریدرهای روندی، معمولاً به دنبال شکستهای پایدار در این سطوح به عنوان نشانهای از شروع روند بازار هستند. از سوی دیگر، تریدرهای رنجی به دنبال جهش قیمت بین حمایت و مقاومت برای دورههای طولانی هستند.

آیا این ترید توسط اندیکاتورها تایید شده است؟

اندیکاتورها به تریدرها در تأیید معاملات با احتمال بالا کمک میکنند.

بسته به طرح و استراتژی معاملاتی، تریدرها یک یا دو اندیکاتور خواهند داشت که مکمل استراتژی معاملاتی هستند. با افزودن چندین اندیکاتور مختلف به چارت، در دام پیچیده کردن بیش از حد تجزیه و تحلیل نیفتید. تجزیه و تحلیل را تمیز و ساده نگه دارید تا با یک نگاه به راحتی قابلفهم باشند.

نسبت ریسک به ریوارد چند است؟

نسبت ریسک به ریوارد، نسبت تعداد پیپهایی است که تریدرها به امید رسیدن به هدف ریسک میکنند. بر اساس تحقیقات «ویژگیهای تریدرهای موفق» ما، که بیش از 30 میلیون ترید لایو را مورد تجزیه و تحلیل قرار داده است، تریدرهایی که نسبت ریسک به ریوارد مثبت داشتند، تقریباً سه برابر بیشتر از کسانی که این کار را انجام نمیدهند، سودآور بودند.

به عنوان مثال، نسبت 1:2 به این معنی است که یک تریدر حاضر است نیمی از آنچه را که میخواهد به دست آورد، در صورت انجام معامله به ریسک اندازد. تصویر زیر این اصل را بهتر نشان میدهد.

چقدر میخوام سرمایهام را در معرض ریسک قرار دهم؟

برای تریدرها، ضروری است که این سوال را بپرسند. اغلب تریدرها هنگام تعقیب و به دست آوردن «چیزهای مطمئن (از نظر خودشان)»، حسابهای خود را با استفاده حداکثری از لورج (اهرم) داغون میکنند. یکی از راههای جلوگیری از این موضوع، محدود کردن اهرم مورد استفاده در همه معاملات به ده به یک یا کمتر است. نکته مفید دیگر این است که برای همه معاملات استاپ تعریف کنید و مطمئن شوید که مبلغ کل ریسک بیش از 5٪ از موجودی حساب شما نیست.

قبل از انجام ترید، از خود بپرسید: «چه مقدار سرمایه باید در این ترید استفاده کنم؟»

آیا خبر اقتصادی قابلتوجهی وجود دارد که میتواند بر ترید تأثیر بگذارد؟

اخبار ناگهانی در بازار، این پتانسیل را دارند که یک ترید عالی و پرفکت را با شکست روبرو کنند. در حالی که تقریباً غیرممکن است مواردی مانند اتفاقهای وحشتناک، بلایای طبیعی یا شکستهای سیستمی در بازارهای مالی را پیشبینی کنیم، تریدرها میتوانند برای خبرهای اقتصادی مانند انتشار NFP ،CPI ، PMI و GDP برنامهریزی کنند.

با مشاهده تقویم اقتصادی که اخبار اقتصادی عمده کشورهای تجاری برتر را نشان میدهد، از قبل برنامهریزی کنید

آیا دارم از برنامه معاملاتی پیروی میکنم؟

همه موارد فوق در صورتی که اگر با برنامه معاملاتی مرتبط نباشد کاربرد بسیار کمی دارند.

انحراف از برنامه معاملاتی نتایج متفاوتی را به همراه خواهد داشت و فقط روند معاملات را ناکام میکند. به برنامه معاملاتی پایبند باشید و از انجام ترید تا زمانی که چکلیست معاملاتی تکمیل نشده و انجام ترید را تایید نکرده باشد، خودداری کنید.