استراتژی MACD (میانگین متحرک واگرایی-همگرایی) و RSI (شاخص قدرت نسبی) از محبوبترین اندیکاتورها در بین معاملهگران هستند. هنگامی که این دو اندیکاتور و کندل استیکها را با یکدیگر ترکیب میکنیم، بهترین فرصتهای معاملاتی و نقاط مناسب ورود و خروج را به ما ارائه میدهند. به همین خاطر تصمیم داریم در این نوشته به موضوع استراتژی MACD پیشرفته (ترکیبی با کندل استیک وRSI بپردازیم.

اما قبل از ورود به بحث اصلی و درک استراتژی پیشرفته MACD، بهتر است ابتدا با این اندیکاتورها آشنا شویم.

چرا MACD و RSI را با هم ترکیب کنیم؟

اگر به دنبال بهبود استراتژیهای معاملاتی خود هستید، ترکیب اندیکاتورهای MACD و RSI با کندل استیکها میتواند به شما کمک کند تا بهترین فرصتهای معاملاتی و نقاط مناسب ورود و خروج را شناسایی کنید. این ترکیب به شما امکان میدهد تا تحلیلهای دقیقتری از حرکات قیمتی داشته باشید و تصمیمات معاملاتی بهتری بگیرید.

آشنایی با اندیکاتور MACD

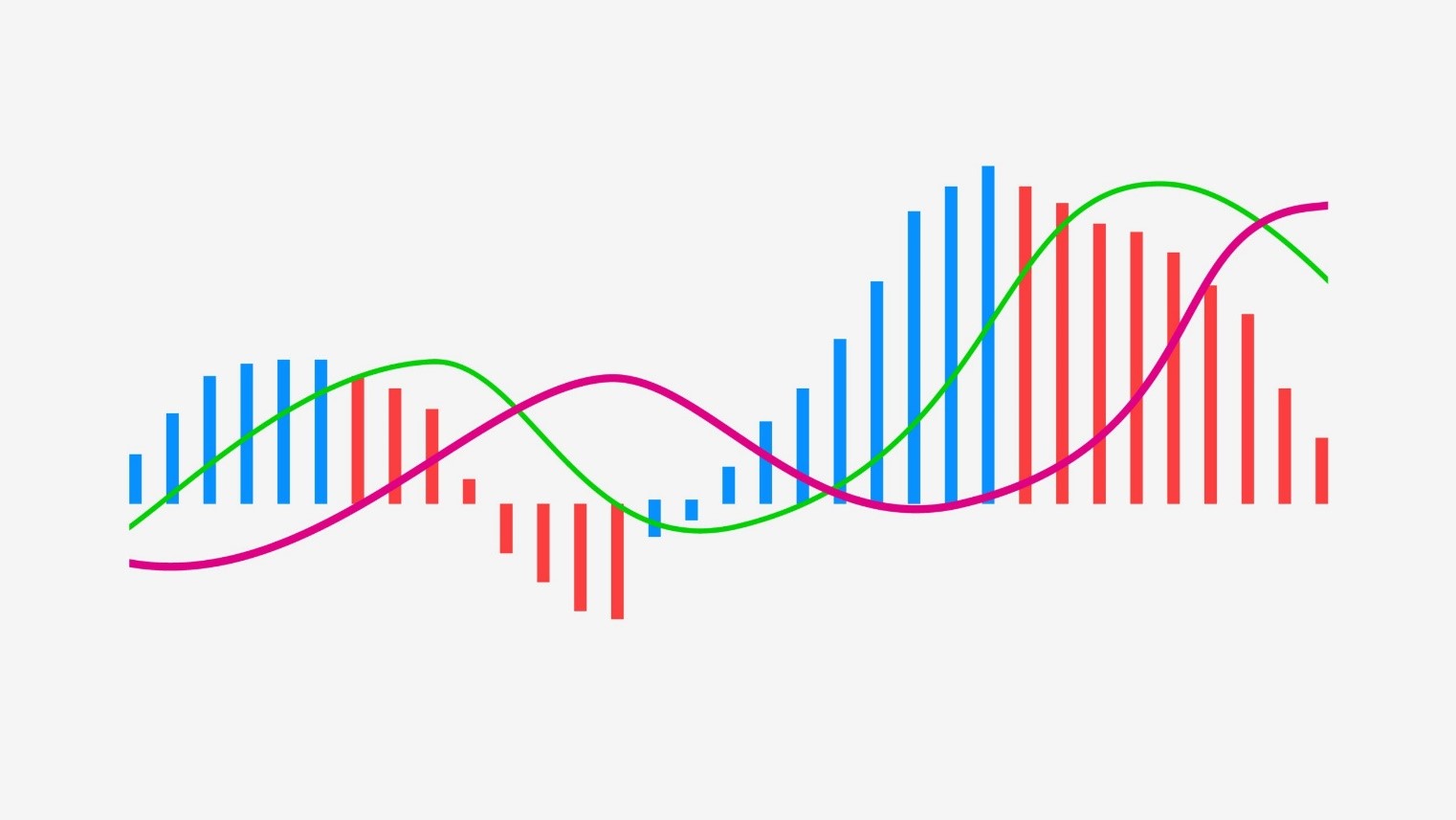

MACD مخفف عبارت Moving Average Convergence Divergence یعنی میانگین متحرک واگرایی-همگرایی است. از این اندیکاتور معمولا برای به دست آوردن قدرت، جهت و شتاب یک روند استفاده میکنند. در واقع خط MACD از تفریق میانگین متحرک نمایی 26 دورهای با میانگین متحرک نمایی 12 دورهای به دست میآید. سپس یک میانگین متحرک در بازه زمانی 9 روزه بر روی خط مکدی کشیده میشود که به آن خط سیگنال میگویند.

منظور از میانگین متحرک نمایی (EMA) 26 یا 12 دورهای، 26 روز، هفته یا ساعت است. این بازهها در نرمافزارهای تحلیل تکنیکال و تنظیمات مکدی قابل تغییر هستند.

معمولا هنگامی که اندیکاتور MACD از خط سیگنال عبور کرده و به بالا میرود، بهترین زمان برای خرید است. هنگامی هم که مکدی از خط سیگنال به سمت پایین عبور میکند، معاملهگران اقدام به فروش میکنند. البته سیگنالگیری از این اندیکاتور به نحوه تفسیر آن بستگی دارد. اما در حالت کلی این تفسیر به صورت تقاطعها، واگراییها و افزایش و کاهش قیمت است.

به عنوان مثال اگر به نمودار قیمت جفت ارز CHF/JPY نگاه کنید، میانگین متحرک نمایی 26 روزه (خط آبی) در بعضی نقاط خط سیگنال (خط قرمز) را قطع کرده و در بعضی نقاط با آن فاصله گرفته است. وقتی این دو یکدیگر را قطع (کراساوور) میکنند، معاملهگران از آن برای ورود یا خروج از بازار فارکس استفاده میکنند. اما وقتی که فاصله این دو باهم بیشتر میشود، نشاندهنده افزایش قدرت روند است.

آشنایی با اندیکاتور RSI

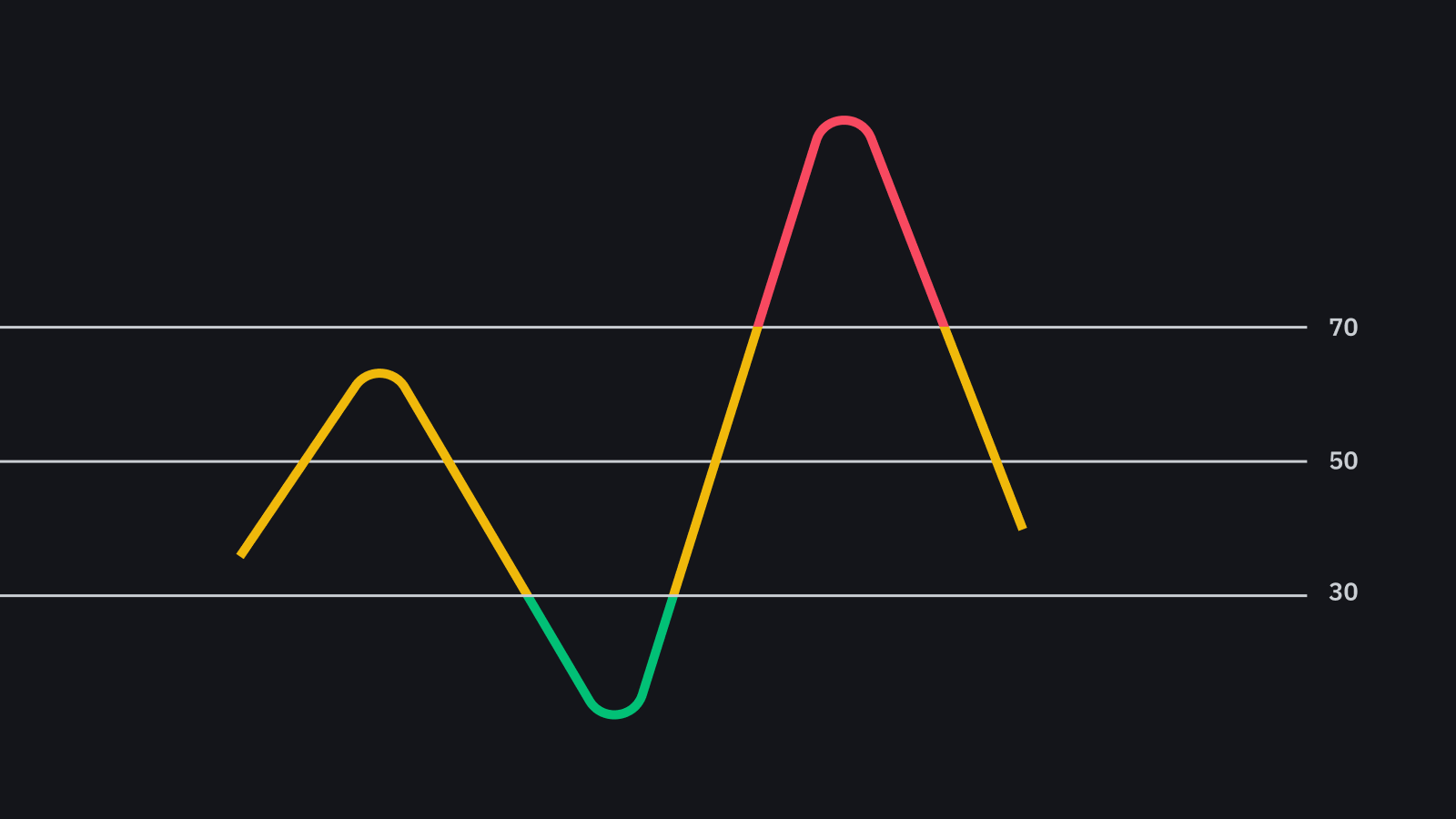

RSI یا Relative Strength Index، اندیکاتوری بازگشتی بوده که برای تعیین نقاط قیمتی و سطوح بازگشتی کاربرد دارد. در واقع این اندیکاتور نشاندهنده قدرت بازار و خریداران و فروشندگان است. RSI معمولا در دوره 14 روزه استفاده شده و بین دو سطح 0 تا 100 قرار دارد.

اندیکاتور RSI به سه بخش تقسیم شده تا نواحی اشباع فروش و اشباع خرید را نشان دهد. یعنی خط RSI با قرار گرفتن در این نواحی، سیگنالهای خرید یا فروش را صادر میکند. زمانی که در ناحیه اشباع خرید قرار دارد، به این معناست که قیمت بیش از اندازه افزایش یافته و هر لحظه امکان دارد روند آن تغییر کند. شرایط اشباع فروش نیز نشاندهنده این است که قیمت خیلی پایین آمده و احتمال دارد قیمتها روند صعودی پیدا کنند.

در عکس زیر میتوانید عملکرد اندیکاتور RSI را در نمودار GBP/USD مشاهده کنید. قسمتی که با فلش نشان داده شده، ناحیه اشباع فروش است. همانطور که میبینید، بعد از اشباع خرید روند صعودی میشود.

به طور کلی به نواحی زیر 30 اندیکاتور RSI ناحیه اشباع فروش و به بالای 70 ناحیه اشباع خرید میگویند. یعنی معاملهگر معمولا سیگنالهای خرید یا فروش را در این نواحی تعیین میکنند.

استفاده از RSI چه مزایایی دارد؟

اندیکاتورِ شاخص قدرت نسبی برای شناسایی فرصتهای سودده در بازار فارکس و ارز دیجیتال بسیار مناسب بوده و از جمله مزایای آن میتوان به موارد زیر اشاره کرد.

- راحتی در استفاده: بر خلاف بسیاری از اندیکاتورها و الگوهای کندل استیک، استفاده از RSI بسیار راحت بوده و افراد میتوانند نواحی خرید و فروش را پیدا کنند.

- مناسب برای تعیین زمان ورود و خروج به معامله: RSI علاوه بر اینکه موقعیتهای سودده را به ما نشان میدهد، میتوان با استفاده از آن زمان مناسب برای خروج از معامله را تعیین کرد. برخی افراد این اندیکاتور را برای تعیین حد سود و ضرر نیز به کار میبرند.

- تعیین سرعت حرکت قیمت: RSI علاوه بر روند حرکت قیمت، سرعت حرکت قیمت را نیز مشخص میکند. یعنی به کمک این اندیکاتور میتوان ادامه روند قیمت را بر اساس وضعیت فعلی ارزیابی کرد.

البته هیچ اندیکاتوری کامل نبوده و امکان دارد ایراداتی نیز داشته باشد. از جمله معایب اندیکاتور RSI میتوان به عدم ارائه سیگنال به صورت مداوم و احتمال ارائه سیگنال اشتباه اشاره کرد.

آیا میتوان اندیکاتورها را با یکدیگر ترکیب کرد؟

سوال مهمی که برای بسیاری از افراد به وجود میآید، این است که آیا میتوان چند اندیکاتور را همزمان استفاده کرد؟

در جواب باید بگوییم بله.

یکی از این ترکیبها که نتیجه بسیار خوبی را نیز به دنبال دارد، ترکیب اندیکاتورهای MACD و RSI با کندل استیکها است. با ترکیب این سه با هم میتوان بهترین موقعیتهای سودده را پیدا کرده و زمان مناسب برای ورود به معامله یا خروج از آن را تعیین کرد.

بهترین روش ترکیب MACD با RSI و کندل استیک

استفاده از استراتژی MACD پیشرفته (ترکیب RSI و کندل استیک) میتواند قدرت تحلیلهای شما را به طرز فوقالعادهای بهتر کند. البته وقتی از این استراتژی در معاملات خود استفاده کنید، به احتمال زیاد می بایست تنظیمات مربوط به زمان و سایر موارد را با توجه به تحلیلهای خود تغییر دهید. در ادامه با برخی از ویژگیهای این استراتژی آشنا خواهید شد:

1. تایید حرکت قیمت با استراتژی MACD پیشرفته (ترکیب RSI و کندل استیک)

سادهترین حالت استفاده از این استراتژی، تایید حرکت قیمت است. در این حالت، اگر یکی از اندیکاتورها حرکت قیمت در جهت خاصی را نشان میداد، باید ببینید با اندیکاتور دیگر هم راستا است یا خیر. در صورتی که هر دو اندیکاتور یکسان بودند، میتوان با اطمینان بیشتری روند حرکت قیمت را تایید کرد. اما اگر دو اندیکاتور MACD و RSI هم راستا نبودند، باید در ورود به معامله، عجله نکنید.

به عنوان مثال اگر به نمودار NZD/USD دقت کنید، مشاهده خواهید کرد که هر دو اندیکاتور در یک راستا قرار گرفتهاند. از طرفی الگوهای کندل استیک نیز نشاندهنده تغییر حرکت قیمت هستند (در نمودار زیر شاهد الگو Piercing pattern و Bullish Engulfing Pattern هستیم). اگر کمی بیشتر به این نمودار فارکسی دقت کنید، متوجه خواهید شد که اندیکاتور RSI کمی زودتر از MACD حرکت قیمت را نشان میدهد.

بنابراین بعد از اینکه RSI حرکت قیمت را نشان داد، باید منتظر اندیکاتور MACD باشید. اگر هر دو باهم همسو شدند، میتواند یک موقعیت برای ورود یا خروج باشد. البته فراموش نکنید به کار گیری الگوهای کندل استیک نیز میتوانند روند تغییر قیمت را تایید کنند.

به عنوان مثال اگر با اندیکاتورهای MACD و RSI سیگنال خروج از بازار دریافت کردید. سپس شاهد الگوی کندل استیکBearish Engulfing (این الگو در یک روند صعودی ایجاد شده و نشان میدهد قدرت فروشندگان بیشتر است) را دیدید، احتمال کاهش قیمتها بالا میرود.

2. دریافت سیگنال خروج در صورت واگرایی اندیکاتورهای RSI و MACD

همانطور که در بالا گفتیم زمانی که هر دو اندیکاتور هم راستا باشند، سیگنال تقویت میشود. در صورت وجود واگرایی در یکی از اندیکاتورها، سیگنال اندیکاتور دیگر ضعیف خواهد شد. منظور از واگرایی این است که در نمودار سهم، شاهد قلهای بالاتر از قله قبلی هستیم. اما در اندیکاتور، قله پایین ثبت میشود. به عنوان مثال اگر به نمودار زیر توجه کنید، واگرایی را در اندیکاتور RSI مشاهده خواهید کرد.

البته بهتر است بدانید با توجه به استراتژی فردی معاملهگر فارکس، امکان دارد با دیدن این صحنه تصمیم متفاوتی بگیرد. چرا که برخی از معاملهگران بر این باورند واگرایی یکی از اندیکاتورهای MACD یا RSI، نشاندهنده تغییر حرکت قیمت است. همچنین امکان دارد یک معاملهگر از سایر اندیکاتورها یا الگوهای کندل استیک برای تایید تغییر روند استفاده کند. پس دیدگاه هر معاملهگر میتواند متفاوت از یکدیگر باشد.

3. بررسی اندیکاتورهای MACD و RSI در تایم فریمهای مختلف

بعضی مواقع امکان دارد این دو اندیکاتور در تایم فریمهای استاندارد به خوبی عمل نکنند. به عنوان مثال، مشاهده حرکتهای سریع قیمت در تایم فریم استاندارد MACD وجود ندارد و باید تایم فریمهای کوتاه را در نظر بگیرید. به همین خاطر باید تایم فریمها را تغییر داده و متناسب با استراتژی خود تنظیم کنید. البته هنگام تغییر تایم فریمها بهتر است اختلاف نسبت بین میانگین متحرکهای MACD را ثابت نگه دارید. چرا که در این حالت دقیقتر عمل میکند.

اندیکاتور RSI نیز از این قاعده مستثنی نیست. تایم فریم پیش فرض این اندیکاتور روی 14 روز تنظیم شده که برای پیدا کردن نقاط اشباع خرید و فروش بیش از حد زیاد است. به همین خاطر کوتاه کردن آن و تنظیم روی 2 تا 6 روز میتواند نتایج دقیقتری داشته باشد.

بنابراین، با تحلیل اندیکاتورهای MACD و RSI در تایم فریم مختلف و ترکیب این دو با الگوهای کندل استیک، میتوان نتایج خوبی را به دست آورد.

تعیین حد ضرر را به هیچ عنوان فراموش نکنید!

با اینکه ارزش و قدرت استراتژی MACD پیشرفته (ترکیب RSI با کندل استیک) در میان معاملهگران ثابت شده است، اما حتی این استراتژی نیز گاهی امکان دارد سیگنالهای اشتباه ارائه کند. به همین خاطر همیشه شیوههای مدیریت ریسک را در نظر گرفته و حسابتان را از ضررهای بیشتر حفظ کنید. یکی از شیوههای مدیریت ریسک نیز تعیین حد ضرر است.

سخن پایانی

پیدا کردن موقعیتهای مناسب برای ورود یا خروج از بازار، کار پیچیدهای است و نمیتوان به یک یا دو اندیکاتور اکتفا کرد؛ بنابراین سعی کنید در کنار استراتژی MACD پیشرفته، از سایر استراتژی های فارکس و اندیکاتورها نیز استفاده کنید.

سوالات متداول

- استراتژی MACD و RSI چیست و چرا محبوب هستند؟

استراتژی MACD (میانگین متحرک واگرایی-همگرایی) و RSI (شاخص قدرت نسبی) دو اندیکاتور محبوب در بین معاملهگران هستند که با ترکیب آنها میتوان بهترین فرصتهای معاملاتی و نقاط مناسب ورود و خروج را شناسایی کرد.

- چگونه اندیکاتور MACD کار میکند؟

MACD از تفریق میانگین متحرک نمایی 26 دورهای با 12 دورهای به دست میآید و خط سیگنال به عنوان میانگین متحرک 9 روزه بر روی خط MACD کشیده میشود. زمانی که MACD از خط سیگنال عبور کرده و به بالا میرود، بهترین زمان برای خرید است و بالعکس.

- اندیکاتور RSI چه کاربردی دارد؟

RSI یک اندیکاتور بازگشتی است که برای تعیین نقاط قیمتی و سطوح بازگشتی استفاده میشود. این اندیکاتور نشاندهنده قدرت بازار و خریداران و فروشندگان است و معمولاً در دوره 14 روزه بین دو سطح 0 تا 100 قرار دارد.

- ترکیب MACD و RSI با کندل استیکها چه مزایایی دارد؟

ترکیب اندیکاتورهای MACD و RSI با کندل استیکها به معاملهگران کمک میکند تا بهترین موقعیتهای سودده را شناسایی کرده و زمان مناسب برای ورود یا خروج از معامله را تعیین کنند. این ترکیب به تحلیل دقیقتر حرکات قیمتی کمک میکند.

- چگونه میتوان از استراتژی پیشرفته MACD استفاده کرد؟

استفاده از استراتژی MACD پیشرفته شامل ترکیب RSI و کندل استیکها است. این ترکیب به معاملهگران امکان میدهد تا حرکت قیمت را با دقت بیشتری تایید کرده و با اطمینان بیشتری وارد معامله شوند یا از آن خارج شوند.