تورم عبارت است از افزایش قیمت کالاها و خدمات در یک دوره زمانی معین در اقتصاد یک کشور و اغلب به صورت درصدی نمایش داده میشود. به عنوان مثال، اگر تورم 2 درصد باشد، این عدد نشاندهنده این ایست که قیمتها (به طور متوسط) 2 درصد بیشتر از دوره قبلی است. مثلا اگر یک بطری آب در سال گذشته 1 دلار قیمت داشت، امسال باید حدود 1.02 دلار باشد. همراه با کاهش قدرت خرید مردم، تورم هزینههای سنگینی برای اقتصاد یک کشور خواهد داشت

تورم منفی (کاهش تورم)

تورم منفی، نقطه مقابل تورم است که در آن قیمتها کاهش مییابد. تورم منفی نشاندهنده تقاضای کم برای کالاها و خدمات است و اغلب منجر به نرخ بهره پایین میشود. کاهش تورم در کشورهای توسعهیافته پدیدهای نامتعارف و غیرمعمول است.

رکود تورمی در مقابل ابرتورم (تورم افسارگسیخته)

رکود تورمی زمانی اتفاق میافتد که اقتصاد کشور راکد باشد (رشد کم) اما تورم در اقتصاد پدیدهای رایج باشد. زمانی این پدیده رخ میدهد که عوامل خارجی بر اقتصاد تأثیر بگذارند؛ مانند قیمت نفت.

ابرتورم، نشاندهنده نرخ بسیار بالای تورم در اقتصاد است. ابرتورم می تواند ناشی از افزایش ذخایر پولی باشد که در نتیجه منجر به افزایش مخارج مصرفکننده و افزایش تقاضا برای کالاها و خدمات میشود.

هم تورم منفی و هم ابرتورم میتوانند برای اقتصاد مضر باشند و میتوانند منجر به نرخ بالاتر بیکاری و کاهش رشد شوند. در اینجاست که نقش بانکهای مرکزی برای کنترل تورم بسیار مهم است، زیرا فقدان ثبات منجر به ضررهای مخرب احتمالی بیشتری میشود.

سنجش و اندازهگیری تورم

شاخص قیمت مصرف کننده (CPI)

این یکی از رایجترین روشها برای اندازهگیری تورم است، محاسبه تورم بر اساس مجموعهای از کالاها و خدمات است که اغلب به عنوان «شاخص هزینه زندگی» (cost-of-living index) از آن یاد میشود. شاخصهای متداول هزینه زندگی عبارتند از شاخص قیمت مصرف کننده (CPI) و شاخص قیمت خرده فروشی (RPI). این اعداد مربوط به تورمی خواهد بود که مصرفکنندگان به صورت روزانه تجربه میکنند. هر بانک مرکزی در انتخاب اقلام مناسب برای گنجاندن در محاسبه تورم، با عوامل بازدارنده رشد اقتصادی خاصی مواجه است.

CPI مبنا و CPI کل (Core CPI vs Headline CPI)

دو عبارت رایج در رابطه با تورم عبارتند از CPI «مبنا» و CPI «کل» عامل متمایزکننده بین این دو اصطلاح بسیار ساده است. CPI مبنا، قیمت مواد غذایی و انرژی را از شاخص قیمت مصرفکننده حذف میکند در حالی که CPI کل شامل قیمت مواد غذایی و انرژی میشود.

شاخص قیمت تولیدکننده (PPI)

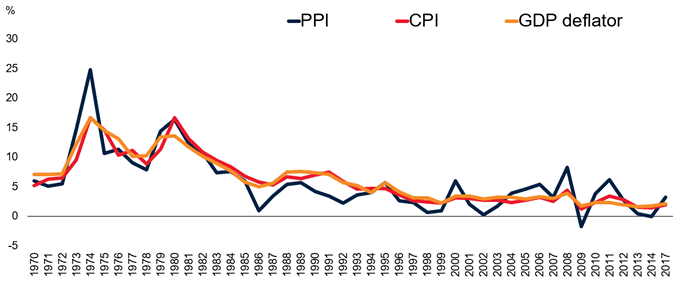

شاخص قیمت تولیدکننده (PPI)، بر تورم در مراحل اولیه تولید تمرکز دارد که میتواند اطلاعات ضروری را برای تولیدکنندگان و صنعت فراهم کند. نمودار زیر مقایسه تاریخی بین مقادیر مختلف تورم (CPI، PPI و شاخص ضمنی تولید ناخالص داخلی) را نشان میدهد. واضح است که شاخص قیمت تولیدکننده (PPI) نوسانیترین است که تا حدی با عدم توانایی تولیدکنندگان در مخابره کردن مناسب هزینه به مصرفکننده در دورههای دشوار مانند بحرانهای مالی جهانی توضیح داده میشود.

شاخص ضمنی تولید ناخالص داخلی (GDP Deflator)

روش دیگر برای اندازهگیری تورم از طریق شاخص ضمنی تولید ناخالص داخلی است که فقط کالاهای داخلی را در نظر میگیرد در حالی که CPI (شاخص قیمت مصرف کننده) یا RPI (شاخص قیمت خرده فروشی) شامل کالاهای خارجی نیز میشوند. دومین تفاوت کلیدی این است که شاخص ضمنی تولید ناخالص داخلی، همه کالاها و خدمات را در بر میگیرد در حالی که CPI یا RPI فقط قیمت کالاها و خدمات خریداری شده توسط مصرفکنندگان را اندازهگیری میکند. از آنجا که شاخص ضمنی تولید ناخالص داخلی، توسط یک سبد کالای ثابت و مشخص محدود نمیشود، نسبت به سایرین مزیت دارد.

شاخص ضمنی تولید ناخالص داخلی = (GDP اسمی تقسیم بر GDP واقعی) ضربدر 100

هر کدام از این معیارها ویژگیهای دارند که ممکن است برای افراد مخالف جذاب باشد. بنابراین، راهی که بگوییم برای محاسبه تورم بهترین است وجود ندارد، بلکه هر معیار دارای جنبههای منحصربهفردی است که کاربردهای متفاوتی دارند.

شاخص قیمت تولیدکننده در مقابل شاخص قیمت مصرف کننده در مقابل شاخص ضمنی تولید ناخالص داخلی

منبع: World Bank

سرچشمههای تورم

تورم میتواند از راههای بسیاری به صورت مجزا یا ترکیبی آغاز شود. در پایین تعدادی از سرچمشههای اصلی تورم که میتواند هر کشوری را در سراسر جهان تحتتاثیر قرار دهد آورده شده است:

نرخهای تبدیل

تضعیف پول داخلی به این معنی است که برای خرید واردات به پول داخلی بیشتری نیاز است. این افزایش هزینه به مصرفکننده نهایی منتقل میشود که میتواند منجر به افزایش تورم شود.

قیمت کالاهای اساسی

اکثر تولیدکنندگان برای تولید یک کالای خاص به یک یا چند ورودی (منبع) نیاز دارند. ورودیها اغلب به شکل کالاهایی همچون سنگ آهن یا نفت هستند. اگر قیمت این ورودیها افزایش یابد، این هزینهها به مصرفکنندگان منتقل میشود و هزینههای بالاتر هم نوعی تورم است.

نرخهای بهره

نرخ بهره پایینتر از نظر تئوری منجر به خرج کردن بیشتر مصرفکنندگان میشود که در نهایت منجر به افزایش تقاضا و هزینه بالاتر کالا میشود. که قاعدتا باید منجر به تورم شود (با یکسان درنظرگرفتن سایر شرایط).

بدهیهای دولت

افزایش بدهیهای دولت ممکن است منجر شود که پتانسیل بیشتری برای قصور ورزیدن در پرداخت بدهی دولت وجود داشته باشد، که منجر به بازدهی بالاتر اوراق بهادار خزانه برای مدیریت ریسک بهتر سرمایهگذاران بالقوه میشود. تأثیری که این امر بر مردم میگذارد این است که درآمدهای مالیاتی بیشتری برای پرداخت سود بالاتر در بدهیهای دولت تخصیص مییابد که استانداردهای زندگی را کاهش میدهد. کسب و کارها به نوبه خود قیمت کالاها و خدمات را برای جبران مخارج کاهشیافته دولت افزایش میدهند و این میتواند منجر به تورم شود.

سرچشمههای ذکر شده در بالا به طور کلی در دو دسته عمده تورم قرار میگیرند که عبارتند از:

- تورم ناشی از افزایش تقاضا: این نوع تورم در نتیجه افزایش تقاضاهای خانوارها، دولتها، خریداران خارجی و کسب و کارها به وجود میآید.

- تورم ناشی از افزایش هزینهها: عرضه، محرکی تورمزا برای تورم ناشی از افزایش هزینه است. هنگامی که عرضه به دلیل هزینههای تولید بالاتر کاهش مییابد، نتیجه قیمت نهایی بالاتر برای مصرفکنندگان است.

پیامدهای تورم

ارزش پول

بدیهیترین اثر مخرب تورم از دیدگاه مصرفکننده، قیمت تمامشده بالاتر کالاها و خدمات است. این به معنای کاهش ارزش پول است و در نتیجه مصرفنندگان میتوانند کالاها و خدمات کمتری را با همان مقدار پول خریداری کنند.

فاصله طبقاتی

توزیع ناعادلانه فشار تورمی بین افراد میتواند منجر به تغییر در میزان ثروت شود. به عنوان مثال، افرادی که در دورههای تورم بالا وام میگیرند، سود میبرند زیرا ارزش واقعی بازپرداخت بدهیهای آنها در طول زمان کاهش مییابد.

نوسانات حاصل از تورم

دادههای نوسانی و نامنظم حاصل از تورم، عملیاتهای کسب وکارها را پیچیده میکند؛ هم کسبوکارها و هم مصرفکنندگان با نرخهای بالاتر تورم سازگار میشوند و کسبوکارها نمیدانند چه قیمتهایی را تعیین کنند و این میتواند تأثیر منفی بر اقتصاد بگذارد. معاملات بلندمدت تجاری نیز متحمل هزینههای بالاتری میشوند، زیرا نوسانات حاصل از تورم باعث افزایش ریسک در هزینههای پوشش ریسک میشود که میتواند اعتماد سرمایهگذاران خارجی را کاهش دهد.

استفاده بانکهای مرکزی از هدفگذاری تورمی

هدف گذاری تورمی از نظر تئوری بسیار ساده است، بانک مرکزی یک هدف تورمی خاص را بر حسب درصد تعیین میکند. این استراتژی با دستکاری سیاستهای پولی به دست میآید. مقصد این است که هدفگذاری تورمی به بانکهای مرکزی و مردم اجازه میدهد تا از نظر انتظارات آتی در آینده شفافیت بیشتری داشته باشند. دلیل هدفگذاری تورمی، کنترل کردن ثبات قیمتهاست و ثبات قیمتها را میتوان با کنترل تورم حاصل کرد.

به طور کلی هدف تورمی 1% یا 2% رایج است زیرا به دولتها و بانکهای مرکزی اجازه میدهد تا انعطافپذیری داشته باشند. به عنوان یک قاعده کلی، هر گونه انحراف بیشتر از 1٪ در هر دو سمت رقم موردنظر، باعث نگرانی است و به طور کلی به مداخله سیاستگذاریهای مختلف منجر میشود.

دولتها چگونه تورم را کنترل میکنند؟

راههای زیادی وجود دارد که دولتها برای کنترل تورم پیش میگیرند که بسته به شرایط میتواند بر اقتصاد تأثیر بگذارد (مثبت یا منفی). رایجترین راه از طریق سیاستهای انقباضی است که توسط بانکهای مرکزی برای مهار تورم از طریق محدود کردن نقدینگی استفاده میشود. این امر به سه روش اصلی میسر میشود:

-

کاهش ذخایر پولی

کاهش ذخایر پولی اینطور است که مصرفکنندگان پول کمتری برای خرج کردن کلی دارند و این به محدود کردن تورم کمک میکند. یکی از راههایی که میتوان به این امر دست یافت، افزایش بهره در پرداختهای اوراق قرضه دولتی است که میتواند سرمایهگذاران بیشتری را برای خرید اوراق جذب کند.

-

محدود کردن رزروها (بانکی)

محدود کردن مقدار پولی که بانکها مجاز به نگهداری هستند میتواند بر میزان پولی که به مصرفکنندگان وام داده میشود تأثیر بگذارد. یعنی اگر بانکها ملزم به نگه داشتن مقادیر بالاتری پول تحت عنوان قانون باشند، طبیعتاً بانکها پول کمتری برای وام دادن خواهند داشت. این کار خرج کردنهای مصرفکننده و در نتیجه تورم را کاهش میدهد.

-

افزایش نرخهای بهره

نرخهای بالاتر بهره منجر به کاهش تمایل افراد به وام گرفتن میشود و در نتیجه منجر به کاهش خرج کردنها میشود. همچنین با توجه به نرخ بازدهی بالاتری که میتوان از طریق بازارهای سرمایه داشت، سرمایهگذاری در کسبوکارها فرصت خوبی خواهد بود.بنابراین، آشنایی با اصول اولیه مدیریت سرمایه برای کسانی که می خواهند از بازارهای مالی سود کسب کنند، حیاتی است.

تورم جهانی و روابط کلیدی

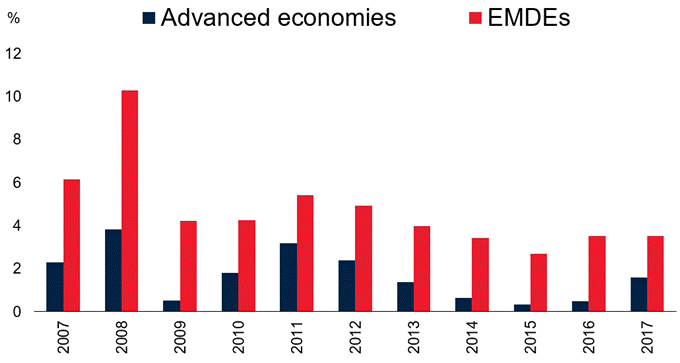

(اقتصادهای توسعهیافته و در حال توسعه)

منبع: بانک جهانی (World Bank)

نمودار بالا یک الگوی منسجم و منطقی را نشان میدهد که به موجب آن نرخ تورم تاریخی در کشورهای توسعهیافته به طور کلی کمتر از اقتصادهای نوظهور و در حال توسعه (EMDE) است. دو دلیل اصلی برای این موضوع وجود دارد:

- کشورهای در حال توسعه به طور کلی دارای نرخ رشد بالاتری هستند که میتواند منجر به تقاضای زیادی شود.

- ارزهای نوسانی بیشتر در کشورهای در حال توسعه وجود دارند که مدیریت سیاستهای پولی بانکهای مرکزی را دشوارتر از اقتصادهای توسعهیافته میکند.

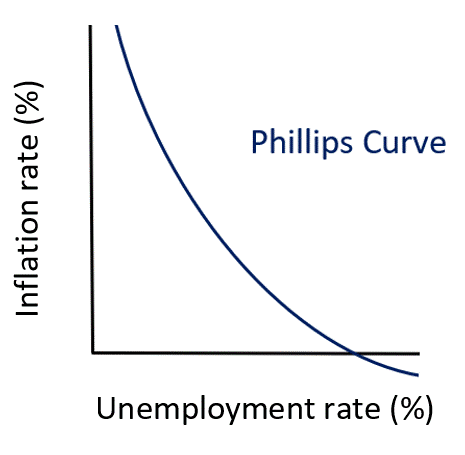

منحنی فیلیپس

این منحنی رابطه ی معکوس میان میزان بیکاری و تورم را نشان می دهد. رابطه تاریخی بین بیکاری و تورم تا حد زیادی معکوس بوده است، به این معنی که سطوح بالای بیکاری با تورم کمتر همبستگی دارد و بالعکس.

دلیل وجود این رابطه معکوس را میتوان با مطالب اقتصادی پایهای توضیح داد. به عنوان مثال، افزایش تقاضایی که نتیجه تورم حاصل از افزایش تقاضا است، منجر به افزایش قیمت کالاها و خدمات و کاهش بیکاری میشود.

این بیکاری کمتر به این معنی است که درآمد بیشتری در اقتصاد برای صرف کالا و خدمات وجود دارد. هر دو عامل، دارای اثر پیاپی بر روی یکدیگر هستند و به بهترین وجه توسط منحنی فیلیپس نمایش داده میشود (نمودار زیر را ببینید).

تورم: نتیجهگیری

این مقاله پیامدهای گسترده تورم، از تأثیرات متمرکزتر آن تا تأثیرات گسترده سیستمی جهانی را نشان داده است. تورم از منظر اقتصاد کلان یک ابزار مهم اقتصادی است، اما در صورت درک و اجرا در یک استراتژی معاملاتی میتواند قدرتمند باشد زیرا دادههای تورم میتواند باعث تغییر در قیمت در بسیاری از بازارهای مالی شود.