در بازارهای سهام، فارکس یا ارز دیجیتال و… فرصتهای زیادی برای کسب سود وجود دارد. به همین خاطر باید همواره به دنبال شناسایی فرصتهای مناسب و سودده باشید. استراتژیهای مختلف فارکس برای پیدا کردن این موقعیتها وجود دارد که یکی از بهترین آنها، استراتژی بریک اوت و بسته شدن خارج تونل یا رنج است. به همین خاطر تصمیم داریم در ادامه به توضیح این استراتژی بپردازیم تا اگر خواستید آن را در معاملات خود استفاده کنید.

بازار رنج چیست؟

برای آشنایی بهتر با استراتژی بریک اوت و بسته شدن خارج تونل یا رنج، اولین موضوعی که باید یاد بگیرید، بازار رنج است. در حالت کلی، روندهای بازار به سه دسته صعودی، نزولی و رنج تقسیم میشوند. بازار رنج یا خنثی (Range Market) زمانی رخ میدهد که میزان خرید و فروش یکسان بوده و برای مدتی قیمت در یک محدوده نوسان کند. معمولا 70 الی 80 درصد از مواقع، بازار در این وضعیت قرار دارد و معاملهگران یک بازه زمانی را استراحت میکنند.

در بازار رنج، سقف قیمت به عنوان مقاومت و کف قیمت به عنوان حمایت شناخته میشود. در واقع سطح مقاومت و حمایت بسیار مستحکم عمل میکنند و به همین راحتیها شکسته نمیشوند. برای شناسایی بازار رنج میتوانید دو خط افقی یکی در کف و دیگری در سقف قیمت رسم کنید. با این حالت، میتوان کانال یا تونل بازار خنثی را مشخص کرد. علت اصلی وقوع چنین بازاری نیز یکسان بودن عرضه و تقاضا است.

دقت داشته باشید نواحی مقاومت و حمایت نقش مهم و اساسی برای معاملهگران دارند. به همین خاطر بیشتر از 50 درصد استراتژیها بر اساس همین نواحی طراحی شدهاند. وقتی در بازار رنج، یک ناحیه شکسته میشود، به این معناست که بازار روند جدیدی را شروع کرده است. این روند میتواند صعودی یا نزولی باشد. البته گاهی مواقع شکست جعلی بوده و معاملهگران را فریب میدهد.

برای تشخیص شکست فیک میتوانید از کندلها استفاده کنید. اگر قیمت با فشار کم و کندلهای ضعیف یک ناحیه را رد کرد، نشاندهنده عدم تمایل بازار به شکست روند است. همچنین اگر شکست با قدرت اتفاق افتاد ولی پولبک آن قوی بود، باز هم امکان شکست جعلی وجود دارد.

بریک اوت چیست؟

وقتی یک روند در بازار شکسته میشود، به آن بریک اوت (Break Out) یا شکست گفته میگویند. به این معنی که قیمت در روند حرکتی خود یکی از سطوح حمایت یا مقاومت را شکسته و از آن عبور میکند. زمانی که در نمودار قیمتی، بریک اوت رخ میدهد، یک فرصت معاملاتی بسیار مناسب به وجود میآید. چرا که با شکست روند فعلی، قیمت مسیر جدیدی را آغاز میکند. پس اگر یک معاملهگر بتواند بریک اوتها را تشخیص دهد، سود خوبی را به دست خواهد آورد.

اگر قیمت ناحیه مقاومت را شکسته و از آن عبور کند، به این معناست که قیمتها صعودی میشود. اما اگر ناحیه حمایت شکسته شود، قیمت روند نزولی پیدا کرده و کاهش مییابد. همچنین شکسته شدن روندها میتواند میزان عرضه و تقاضا را در بازار مشخص کند.

وقتی بازار وارد حالت رنج می شود، معاملهگران در این زمان دو مسیر پیش روی خود دارند:

- شکست ادامهدهنده: اگر معاملهگران به این نتیجه برسند که روند اولیه درست بوده و به همان مسیر ادامه دهند، به آن شکست ادامهدهنده میگویند. یعنی مثلا اگر بازار قبل از ورود به رنج حالت صعودی داشت، بعد از بریک اوت نیز همان روند صعودی را ادامه میدهند.

- شکست بازگشتی: اما اگر معاملهگران از روند اولیه خسته شده و تصمیم بگیرند آن را عوض کنند، به آن شکست بازگشتی گفته میشود.

دقت داشته باشید، بریک اوت زمانی رخ میدهد که شکست در نمودارهای قیمتی باشد. وقتی هم که یکی از سطوح مقاومت یا حمایت شکسته شود، روند دارای قدرت زیادی خواهد بود و به صورت شتابدار به مسیر خود ادامه خواهد داد. معمولا در این مواقع بسیاری از معاملهگران فارکس به صورت هیجانی عمل میکنند. یعنی اگر روند نزولی باشد، خیلی سریع سهم خود را به فروش میگذارند که در نتیجه باعث کاهش قیمتها میشود.

آشنایی با استراتژی بریک اوت و بسته شدن خارج تونل یا رنج

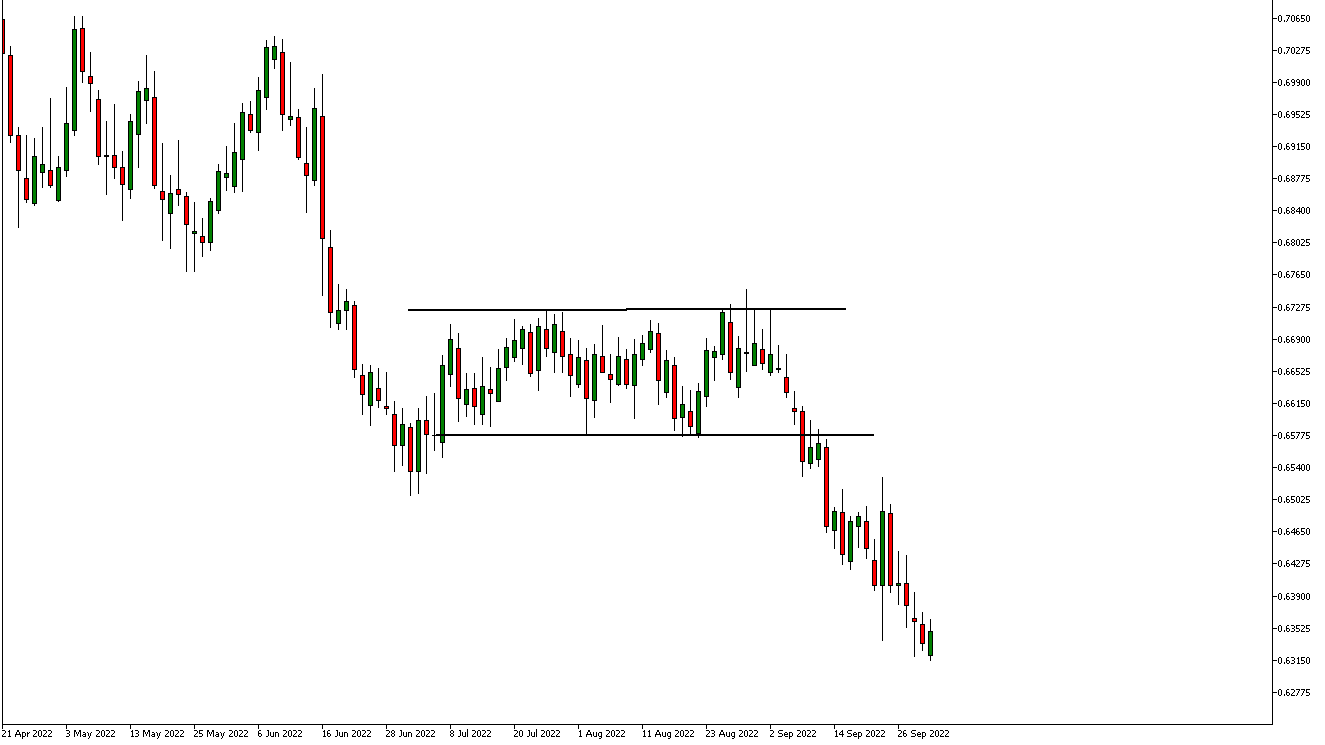

برای استفاده از این استراتژی ابتدا باید در نمودار قیمت، روند رنج را شناسایی کنید. بعد از شناسایی روند رنج، لازم است دو خط افقی در بالا و پایین تونل یا رنج بکشید. سپس باید منتظر بمانید قیمت یکی از سطوح مقاومت یا حمایت را شکسته شود.

در استراتژی بریک اوت و بسته شدن خارج تونل، معاملهگران معمولا سفارش خرید را در نقطهای بالاتر از سطح مقاومت ثبت میکنند. همچنین در نقطهای پایینتر از خط حمایت، سفارش فروش را قرار میدهند. پس اگر یکی از ناحیهها شکسته شد، اقدام به معامله کرده و در غیر اینصورت کاری انجام نمیدهند.

از این استراتژی میتوان در همه تایم فریمها و برای همه بازارها مثل بازار فارکس، فلزات و انرژی استفاده کرد. به طور خلاصه نحوه استفاده از استراتژی بریک اوت به این شکل است:

- زمان خرید: هنگامی که کندلها بالای خط رنج و تونل بسته شوند.

- زمان فروش: زمانی که کندل قیمتها پایین خط رنج یا تونل بسته شوند.

برای خروج از معامله و تعیین حد ضرر نیز میتوانید کل یا نصف رنج را تعیین کنید. یعنی اگر شکست جعلی بوده و قیمت تا نصف رنج پایین آمد، از معامله خارج شوید. دقت داشته باشید در اکثر شکستها، بازار با سرعت زیادی حرکت میکند و این استراتژی فارکس به راحتی تشکیل نمیشود. اما اگر اتفاق افتاد، سود فوقالعادهای را به دست میآورید.

بسیاری از معاملهگران برای تشخیص بهتر تغییر روند قیمت، در کنار استراتژی بریک اوت و بسته شدن خارج تونل از برخی اندیکاتورها استفاده میکنند. به این استراتژی، بریک اوت جادویی گفته میشود که در آن سه اندیکاتور میانگین متحرک (بالاترین قیمت، پایینترین قیمت و قیمت بسته شدن) و یک اسیلاتور CCI به کار میرود. این استراتژی به معاملهگر این امکان را میدهد تا قبل از رخ دادن شکست، آن را تشخیص دهند.

فیک اوت چیست و چطور آن را تشخیص دهیم؟

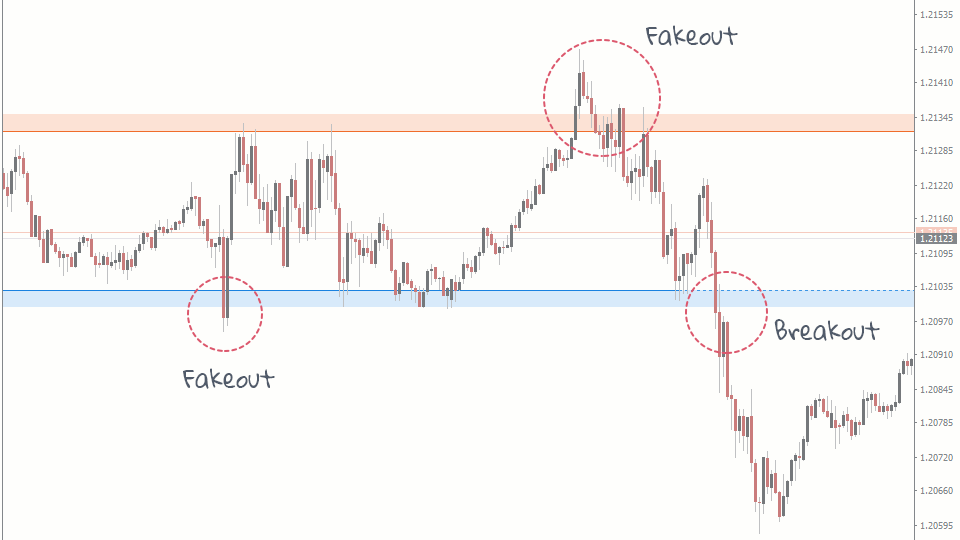

بریک اوت واقعی زمانی رخ میدهد که کندل در خارج تونل و رنج بسته شود. در این حالت سیگنال بریک اوت قویتر خواهد بود. اما اگر سایه کندل از محدوده رنج خارج شد، به معنای بریک اوت نیست. چرا که هر لحظه امکان دارد دوباره به داخل تونل یا رنج برگردد. دقت کنید کندل بریک اوت یک کندل قوی و تقریبا بدون سایه است.

به عنوان مثال اگر به نمودار EUR/USD در تصویر زیر دقت کنید، میتوانید Fakeout و Breakoutها را مشاهده کنید.

روشهای تشخیص بریک اوت معتبر

یکی از راههایی که برای تشخیص بریک اوت واقعی وجود دارد، رسم تونل و بررسی حالت کندلها است. اما غیر از آن روشهای دیگری نیز برای شناسایی شکستها وجود دارد. برای اینکار میتوانید از اندیکاتورهایی که در ادامه گفته میشود، استفاده نمایید. آشنایی با این استراتژی ها به تحلیل تکنیکال بهتر کمک می کند.

1. اندیکاتور میانگین متحرک

یکی از معروفترین اندیکاتورها در میان معاملهگران، میانگین متحرک است. این اندیکاتور میانگینِ حرکت قیمت را در یک بازه زمانی خاص مشخص میکند. یعنی اگر بازه زمانی را روی 30 روز تنظیم کنید، میانگین متحرک 30 روز به شما نشان داده میشود.

زمانی که قیمتها در بالای میانگین متحرک قرار دارند، یعنی بازار روند نزولی دارد. اما اگر قیمتها تمایل به پایین آمدن از میانگین متحرک داشته باشند، نشاندهنده روند نزولی است. پس میتوانید در استراتژی بریک اوت و بسته شدن خارج تونل یا رنج از میانگین متحرک برای تشخیص بریک اوت معتبر از فیک استفاده کنید. به عنوان مثال، اگر کندل در نزدیک خط مقاومت بوده ولی خط میانگین متحرک بالای کندلها باشد، احتمالا بریک اوت جعلی است.

2. اندیکاتور میانگین محدوده واقعی یا ATR

ابزار بعدی برای تشخیص شکستها، ATR است. این ابزار برای اندازهگیری نوسانات بازار بسیار مناسب بوده و آن را روی هر عدد تنظیم کنید، نوسانات همان بازه را نشان میدهد. مثلا با تنظیم روی 20 نوسانات 20 روز گذشته را محاسبه میکند.

به طور کلی ATR پایین به معنای کاهش نوسان و ATR بالا به معنای افزایش نوسان است. به عنوان مثال اگر در بازار رنج شاهد افزایش ATR بودید، یعنی نوسان بالا رفته و احتمال شکسته شدن رنج وجود دارد.

3. باندهای بولینگر

این اندیکاتور توسط جان بولینگر ساخته شده و به ما نشان میدهد آیا بازار آرام است یا تغییراتی در آن رخ میدهد. با اضافه کردن این اندیکاتور به نمودار قیمت فارکس، دو خط اضافه میشود که متراکم شدن خطها به معنای بازار آرام است. اما باز شدن باندها، جو نا آرام بازار را نشان میدهد.

بنابراین از باندهای بولینگر نیز میتوان در استراتژی بریک اوت و بسته شدن خارج تونل یا رنج استفاده کرد. یعنی اگر در ناحیه شکسته شدن خط روند، متوجه افزایش فاصله خطهای بولینگر از یکدیگر شدید، احتمالا رنج شکسته شده و روند بازار تغییر میکند.

نتیجه گیری

در بازارهای رنج معاملهگران مدتی استراحت کرده و بعد تصمیم نهایی خود را مبنی بر ادامه روند قبلی یا شکست آن میگیرند. در صورتی که بازار از رنج خارج شود، روند بازار عوض شده و حالت صعودی یا نزولی قوی پیدا میکند. پس شناسایی بریک اوت میتواند باعث کسب سودهای زیاد شود. در این نوشته سعی کردیم یکی از بهترین استراتژیها یعنی استراتژی بریک اوت و بسته شدن خارج تونل یا رنج را با شما عزیزان در میان بگذاریم. استفاده از این استراتژی میتواند نقاط مناسب برای ورود یا خروج از بازار را به شما نشان دهد.

استراتژی بریک اوت در ترکیب با سایر استراتژی ها مثل بریک اوت و بازگشت و استراتژی بریک اوت پوند در ساعت اول می تواند به تریدر در تشخیص نواحی سود و ضرر در بازار فارکس و در نهایت سوددهی بیشتر آن ها کمک کند. بنابراین، مطالعه و شناسایی این دسته از استراتژی های ترکیبی بسیار ضروری است.

لازم به ذکر است، هنگامی که در فارکس یا سایر بازارهای مالی معامله میکنید، نباید همیشه انتظار موفقیت داشته باشید. چرا که برخی از معاملات قطعا با شکست مواجه میشود. اما با رعایت نسبت ریسک به ریوارد یا همان مدیریت ریسک، حتی در این شرایط نیز سود خوبی به دست خواهید آورد. پس اگر یکی از استراتژیهای شما شکست خورد، نباید نا امید شوید.