در بازارهای مالی، الگوها و استراتژیهای متفاوت و زیادی برای انجام معاملات وجود دارند. یکی از این استراتژیها، بلیدرانر (Blade-Runner) یا تیغه چرخان است. بر اساس نظر برخی از معاملهگران و تحلیلگران بازارهای مالی، ترکیب استراتژی معاملاتی تیغه چرخان با پرایس اکشن، یکی از روشهای مؤثر برای معامله درست و پرسود در مارکتهای جهانی است. تیغه چرخان یک استراتژی مهم است که فقط از پرایس اکشن برای ورود به معامله استفاده میکند. در این مقاله سعی داریم شما را با ویژگیها و خصوصیات این استراتژی BladeRunner آشنا کنیم. در ادامه مطالب همراه ما باشید تا با آگاهی بیشتر به بازارهای مالی، ورود کنید.

استراتژی معاملاتی تیغه چرخان BladeRunner چیست؟

برای انجام معاملات در بازارهای مالی از جمله بازار فارکس بهتر است که معاملهگران، این استراتژی را به همراه الگوهای کندل استیک، خطوط پیوت، اعداد روند، سطوح مقاومت و حمایت استفاده کنند. برای بهرهمندی از استراتژی تیغه چرخان نیازی به استفاده از اندیکاتورهای خارج از سایت نیست و در صورت تمایل و نیاز خود، امکان استفاده از اندیکاتورهای دیگر نیز وجود دارد. استراتژی بلیدرانر بر اساس پرایس اکشن ابداع شد و سپس گسترش یافت. با استفاده از این الگو، امکان ورود معاملهگران در نقاط صحیح به بازار وجود دارد. تیغه چرخان توسط اغلب تریدرها استفاده میشود و بر اساس رفتار قیمت در پرایس اکشن، کاربرد دارد. در استراتژی بلیدرانر امکان بهرهمندی از ابزارهای مخفی معاملاتی وجود دارد که سبب افزایش بازدهی در آینده بازارهای مالی میشود.

در این استراتژی که یکی از بهترین استراتژی های فارکس به شمار می رود، معمولاً از میانگین متحرک نمایی استفاده میشود که مانند یک تیغه برنده در این الگو، رفتار میکند. به دلیل همین عملکرد میانگین متحرک نمایی، نام این استراتژی را تیغه چرخان گذاشتهاند. استراتژی بلیدرانر، یک برنامه منعطف است که امکان قرارگیری سایر الگو، ابزار و استراتژیها را در کنار خود دارد. در حقیقت این معاملهگر است که باید نوع ابزار موردنیاز خود را با توجه به هدف و راحتی خود، انتخاب کند. امکان استفاده از اندیکاتورهای مختلف ازجمله MACD، RSI و غیره نیز در کنار بلیدرانر وجود دارد. استراتژی بلیدرانر ابزاری است که فعالان بازار از آن برای تعیین بهترین سطوح برای ورود به یک معامله و خروج از آن استفاده میکنند. در تیتر بعدی در رابطه با نحوه استفاده از استراتژی معاملاتی تیغه چرخان BladeRunner در انجام معاملات، صحبت خواهیم کرد.

چگونه باید از استراتژی تیغه چرخان (Blade-Runner) استفاده کرد؟

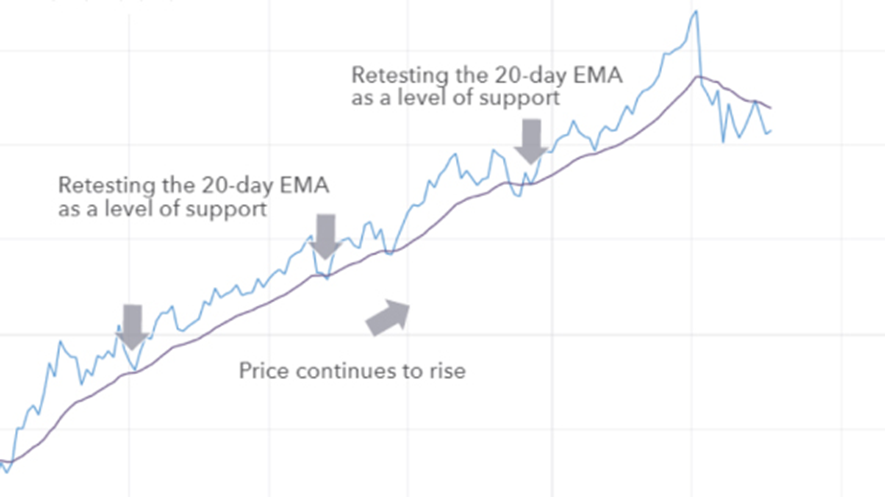

همانطور که گفتیم امکان استفاده از بلیدرانر در کنار انواع ابزار و روشهای دیگر معاملاتی وجود دارد و همچنین خرید انواع سهام در تایم فریمهای مختلف نیز ممکن است. در حقیقت امکان استفاده از میانگین متحرک نمایی ۲۰ روزه EMA وجود دارد و نیاز به بهرهگیری از هیچ ابزار فنی دیگری نیست. EMA یک متحرک است که بیشترین اهمیت را به آخرین حرکات قیمت و نقاط داده میدهد. استفاده از EMA 20 این کار را در مدتزمان ۲۰ روز انجام میدهد. برای استفاده از استراتژی معاملاتی تیغه چرخان BladeRunner، درک کامل شما نسبت به سطوح حمایت، مقاومت و معنای هریک برای تغییرات احتمالی در آینده، مهم و حیاتی است. در ادامه شما را با این موارد آشنا میکنیم:

- سطوح حمایت: سطح حمایت، کفی است که قیمت در حرکات تاریخی خود، بهندرت از آن پایینتر میرود.

- سطوح مقاومت: سقفی است که حرکات تاریخی قیمت، خیلی کم از آن بالاتر میرود.

در حالت عادی، هنگامیکه قیمت یک دارایی به سطحی پایینتر از سطوح حمایتی خود میرسد، نشاندهنده سطوح قیمتی کمتر است. بهاینترتیب اگر قیمت یک سهام به سطحی بالاتر از سطوح مقاومت رسید، بیانگر سطوح قیمتی بیشتر است. البته باید توجه کنید که همیشه اینگونه نیست. نقاط نامبرده محلی است که استراتژی تیغه چرخان از آنجا نشأت میگیرد. جایی که قیمت یک دارایی، زیربنایی بالاتر از مقاومت و یا پایینتر از حمایت مییابد؛ بهاینترتیب EMA 20، بهعنوان یک تیغه عمل میکند. آگاهی از این نکته مهم است که یک موقعیت در بالا یا پایین EMA بسته شده است. اگر یک روند صعودی در زیر EMA بسته شود، بیانگر یک بازگشت نزولی است. این در حالی است که اگر یک روند نزولی در بالای EMA بسته شود، نمایانگر یک بازگشت صعودی بالقوه است.

با تعیین استاپ و محدودیت در هر معامله از ایجاد ضرر در معاملات خود بپرهیزید. در هنگامیکه بازار معکوس و در حالت نزولی قرار گیرد، یک استاپ درست از ورود ضرر زیاد به پوزیشنهای خرید شما جلوگیری میکند. بهاینترتیب در صورت ایجاد بازار صعودی، یک محدودیت صحیح از ورود ضرر سنگین به پوزیشنهای شما پیشگیری میکند. آشنایی معامله گر با مفهوم حد سود و ضرر به موفقیت ترید و کسب سود کمک زیادی می کند.

حال که با همهی پیشزمینهها برای انجام معامله درست توسط بلیدرانر آشنا شدید، نوبت به انجام معامله با استراتژی تیغه چرخان است. بهطورکلی و با توجه به موارد مذکور در مطالب قبلی، اگر قیمت یک سهم بالاتر از میانگین متحرک EMA باشد، امکان خرید پوزیشن وجود دارد. همچنین امکان خرید دوباره یک سهم در این حالت و دستیابی به سود بیشتر نیز ممکن است. اگر قیمت یک دارایی پایینتر از میانگین متحرک EMA و ثابت در آن قیمت باشد، برای دستیابی به سود از هرگونه کاهش بالقوه قیمت، امتناع و پوزیشن خود را بفروشید. معاملهگر برای ورود به بازار باید دو عامل مهم را در نظر بگیرد، این دو مورد به شرح زیر است:

- قیمت باید پیش از ورود به معامله، از یک محدوده معاملاتی خارج شود؛ یا اینکه باید روند ادامه داشته باشد.

- قیمت باید بهصورت مجدد، EMA را آزمایش کند. به معنای دیگر اگر در حال حاضر قیمت در قسمت زیر EMA است، باید از آن جهش کرده و در سمت پایین آن بماند و بالعکس.

پس از آگاهی از نحوه معامله و نکات آن، موارد دیگری نیز در استفاده از استراتژی تیغه چرخان وجود دارد که باید با آنها آشنا باشید. در ادامه به توضیحات جامعتری در رابطه با استفاده از این استراتژی ارائه خواهیم داد.

مراقب روند قیمت باشید

با توجه به این موضوع، عوامل زیادی برای انجام تجارت موفقیتآمیز قبل از استفاده از استراتژی بلیدرانر، وجود دارد که باید از آن آگاه باشید. یکی از این عوامل، روند قیمت است. اگر قیمت یک دارایی در حال روند از یک محدوده معاملاتی جدا شود، زمان مناسبی برای ورود به بازار مالی در هنگام استفاده از این استراتژی، خواهد بود. باوجوداین پیش از شروع یک موقعیت بهتر است که منتظر آزمایش دوباره EMA باشید. بهطورکلی اگر قیمت پایینتر از EMA باشد، باید به عقب بازگردید.

در زمانی که یک معاملهگر تازهکار، برای ورود به یک پوزیشن فقط به EMA بسنده میکند؛ یک تریدر فارکس حرفهای به کندل نزدیک آن نیز توجه میکند. این مورد که بهعنوان شمع سیگنال شناخته میشود، باید در همان سمت EMA نیز بسته شود. در صورت بروز این اتفاق و دوری کندل بعدی از EMA، یک کندل تأییدی به دست خواهد آمد و امکان ورود به معامله برای شما وجود دارد. درصورتیکه این اتفاق رخ نداد، زمان مناسبی برای ورود به معامله نیست. علاوهبراین امکان تجزیهوتحلیل بازار (خصوصا از دید تحلیل تکنیکال) در چند ماه قبل با توجه به رویدادها و تغییرات اخیر قیمت، برای محاسبه روند حرکت بازار وجود دارد.

سایت های تحلیل بازار فارکس به تحلیل بهتر شرایط بازار و تایید اطلاعات بدست آمده از چنین استراتژی هایی کمک می کند.

مدیریت ریسک در استراتژی تیغه چرخان

در معاملات لانگ، معاملهگران اغلب سفارشهای توقف را دو الی سه پیپ بالای شمع تأیید و دو ضرر ۲ تا ۳ پیپ، زیر کندل سیگنال قرار میدهند. یک رویکرد متداول برای مدیریت ریسک و تنظیم دستورات استاپ، هدفگذاری برای رسیدن به سودی برابر با ریسک در پیپها با هدف اول و تعیین هدف دوم، برای افزایش دو برابری ریسک در پیپها است. هنگام حرکت به سمت معاملات short، دستورات استاپ چند پیپ زیر کندل تأییدی و استاپ لاس بالای کندل سیگنال قرار میگیرد. باقی موارد نیز مانند معاملات لانگ است.

هدف سود

نخستین هدف سود خود را در همان فاصله با استاپ لاس خود تنظیم کنید. دومین هدف سود را در دو برابر فاصله استاپ لاس خود قرار دهید. هنگانی که به سود اول خود دست یافتید، استاپ لاس محافظ خود را به نقطهی ورود معامله تغییر دهید.

تأییدیه اضافی

برای معاملات خود در قالب سطوح مقاومت، حمایت و الگوهای پرایس اکشن به دنبال تأییدیه اضافی باشید. بهعنوانمثال اگر یک الگوی معکوس بر روی کندل سیگنال افتاد، احتمال موفقیت بالاتری را نشان میدهد.

نتیجهگیری

استراتژی معاملاتی تیغه چرخان BladeRunner یک متحرک نمایی ۲۰ روزه را با سطوح حمایت و مقاومت ترکیب میکند. EMA بهعنوان یک سطح حمایت متحرک در یک روند صعودی و یک سطح مقاومت متحرک در یک روند نزولی عمل میکند. اگر یک پوزیشن، در طول یک روند صعودی زیر سطح حمایت EMA بسته شود، نشاندهنده یک برگشت نزولی است. اگر یک معامله، بالاتر از سطح مقاومت EMA در طول یک روند نزولی بسته شود، نشاندهنده یک برگشت صعودی است. هر دو سناریو به استراتژی bladerunner نام میدهند، زیرا حرکات قیمت سهام از طریق EMA کاهش یافته که نشاندهنده برگشت قیمت احتمالی است. استراتژی تیغه چرخان را میتوان یک برنامه مستقل در نظر گرفت. چراکه برای استفاده از آن به هیچ ابزار خاصی نیاز نیست.

هرچند که همهی استراتژیهای موجود در بازارهای مالی را باید با توجه به سایر برنامهها، تکنیکها و ابزارها پیش برد. اگر یک تریدر بهصورت کامل و همهجانبه از همهی ابزار موجود برای انجام یک ترید حرفهای و اصولی استفاده کند؛ این شخص فردی باتجربه همراه با معاملههای موفق خواهد بود. در این مقاله سعی کردیم شما را با استراتژی بلیدرانر آشنا کنیم. لازم به ذکر است که پیش از ورود به هر نوع بازار مالی، مهارت ها و روش تحلیل تکنیکال برای ورود و فعالیت در این مارکت را فرابگیرید تا با کمترین میزان ضرر و بیشترین مقدار سود، در این بستر به ترید بپردازید.