تسهیل کمی (که به آن “QE” گفته میشود) یک ابزار برای سیاست پولی است که معمولاً توسط بانکهای مرکزی برای تحریک اقتصاد داخلی خود در صورت جواب ندادن روشهای سنتیتر استفاده میشود. بانک مرکزی، اوراق بهادار (غالباً اوراق قرضه دولتی) را از بانکهای زیرمجموعه خود خریداری میکند و به طور موثر عرضه پول در اقتصاد را افزایش میدهد.

با افزایش ذخایر پولی، هزینه پول (ارزش پول) کاهش مییابد که باعث میشود کسبوکارها پول قرض بگیرند تا برای توسعه استفاده کنند. این ترفند، اثر مشابهی با کاهش نرخ بهره کوتاهمدت استانداردی دارد که بانکهای مرکزی به کار میبرند. اما بسته به آنچه خریداری میکنند، چنین اقدامهایی میتواند هزینه وامهای طولانیتر را به میزان قابلتوجهی کاهش دهد. این کار میتواند به طور مستقیم بر روی وام خانهها، خودروها و مشاغل کوچک تأثیر بگذارد.

سیاستهای تسهیل کمی بانک فدرال رزرو (FED)

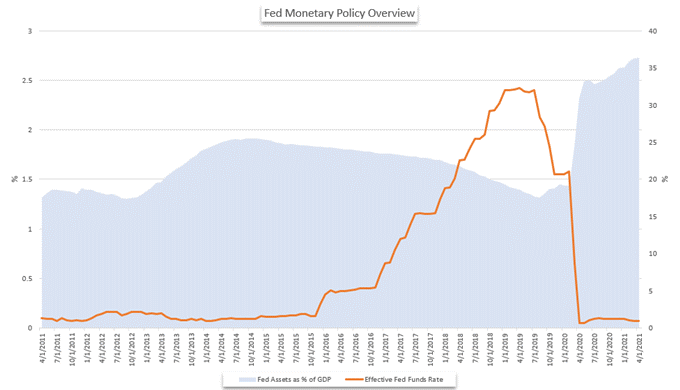

به عنوان بانک مرکزی ایالات متحده، فدرال رزرو وظیفه دارد سیستم پولی و مالی امنتر، انعطافپذیرتر و با ثباتتری را برای کشور فراهم کند. این موضوع اغلب در دستورالعملی مبنی بر تورم ثابت و بیکاری کم خلاصه میشود. در تعقیب این اهداف، به فدرال رزرو مجموعهای از ابزارهای سیاست پولی اختصاص داده شده است که به آن اجازه میدهد بر دلار آمریکا و عرضه پول (ذخایر) در کشور تأثیر بگذارد. در حالی که افزایش و کاهش نرخ وجوه فدرال شناختهشدهترین ابزار است، ترازنامه بانک مرکزی به یکی از مهمترین ابزارها و موردعلاقه سرمایهگذاران و حتی تریدرهای فارکس تبدیل شده است.

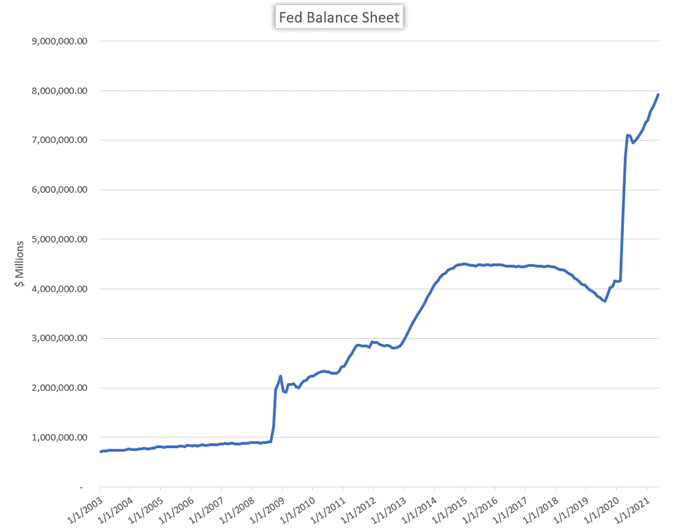

کلیه داراییهای فدرال رزرو

منبع: FRED

به عبارت ساده، ترازنامه فدرال رزرو مانند هر ترازنامه دیگری است. ترازنامه فدرال رزرو، مجموعه داراییها و بدهیهای متمایز را در تمام شعب بانک فدرال رزرو ثبت میکند. بانک میتواند از این داراییها و بدهیها بهعنوان یک ابزار سیاست پولی نامتعارف یا مکمل استفاده کند، بهویژه زمانی که نرخهای بهره در حال حاضر پایین هستند و در تلاشهای بیشتر سیاستی با محدودیت مواجه هستیم.

در سال 2008، زمانی که اقتصاد ایالات متحده در بحبوحه بحران بزرگ مالی وارد رکود شد، فدرال رزرو مجموعهای از کاهشهای نرخ بهره را اعلام کرد. بهعنوان یک ابزار انبساطی معمولی، هدف کاهش هزینهها و در نتیجه بهبود اقتصاد بود. با این حال، حتی با وجود نرخهای بهره نزدیک به صفر، احیا و تجدید اقتصادی با موفقیت همراه نشد.

سپس، در نوامبر 2008، فدرال رزرو دور اولیه خود از تسهیلات کمی (که عموماً به عنوان QE1 شناخته میشود) اعلام کرد. این اعلامیه باعث شد که فدرال رزرو به طور گستردهای عملیاتهای استاندارد خود در بازار را تغییر دهد و شروع به خرید مقادیر قابلتوجهی از اسناد خزانه، اسکناس و اوراق قرضه به همراه اوراق بهادار با پشتوانه دارایی کرد. این خریدها عرضه پول را در اقتصاد ایالات متحده افزایش داد و دسترسی به سرمایه را کم هزینهتر کرد. برنامههای خرید از دسامبر 2008 تا مارس 2010 به طول انجامید و با کاهش دیگری در نرخ وجوه فدرال رزرو همراه شد که منجر به ایجاد دامنه جدید بهره از 0 تا 0.25 درصد شد.

تغییر در ترازنامه فدرال رزرو به دلیل تسهیل کمی (QE)

منبع: Bloomberg

با نزدیک شدن نرخ وجوه فدرال به صفر و عدم تمایل به ورود به نرخهای منفی در آن زمان، بانک مرکزی عملاً تمام ابزارهای سیاست پولی انبساطی خود را به کار گرفته بود. بنابراین، تسهیل کمی به بخش مهمی از جعبه ابزار بانک مرکزی برای تقویت رشد اقتصادی و اصلاح اقتصاد ایالات متحده تبدیل شد.

برای کمک به بازیابی بیشتر، فدرال رزرو دورهای بعدی تسهیل کمی را دنبال کرد که اکنون به عنوان QE2 شناخته میشود که از نوامبر 2010 تا ژوئن 2011 ادامه داشت؛ همچنین QE3 را داشتیم که از سپتامبر 2012 تا دسامبر 2013 ادامه داشت. برنامههای خرید، داراییهای مشابه را هدف قرار دادند و به تقویت رشد اقتصاد و همچنین کمک به بازارهای سرمایه به عنوان یک اثر جانبی در ایالات متحده کمک کردند تا اینکه سرانجام بانک مرکزی با افزایش نرخ معیار (ترجیحی) برای اولین بار در دسامبر 2015 مسیر خود را معکوس کرد.

با شروع کاهش ترازنامه در سال 2018، شاهد بحثهایی در مورد انقباض کمی پایدار (کاهش ترازنامه) در سال 2019 بودیم. بسیاری از مقامات فدرال رزرو از کاهش آهسته ترازنامه بانک حمایت کرده و طرفدار عادیسازی بیشتر در شرایطی که اقتصاد ایالات متحده بیش از یک دهه انبساط اقتصاد را تجربه میکرد بودند. با این حال، رشد نابرابر و خطرات خارجی مانند جنگهای تجاری، این حمایت استثنایی را پیچیده کرده است.

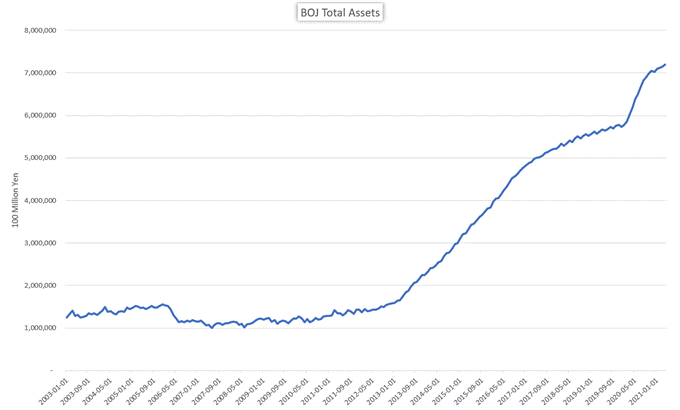

سیاست تسهیل کمی بانک مرکزی ژاپن

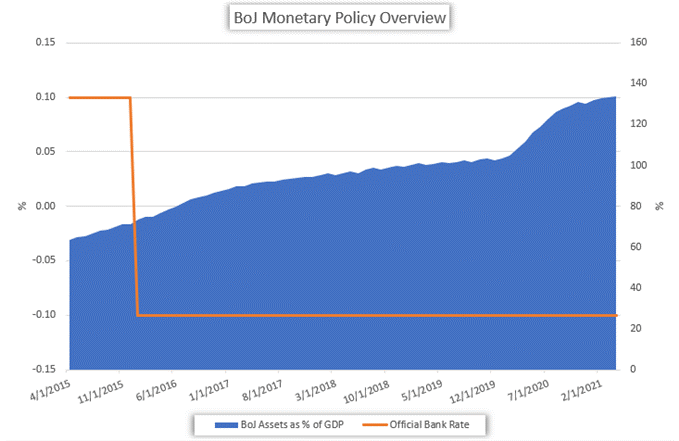

بانک مرکزی ژاپن یکی دیگر از مؤسسات مالی است که از تسهیلات کمی استفاده کرده است، اما درجات موفقیت آن متغیر بوده است. یکی از اولین نمونهها بین اکتبر 1997 و اکتبر 1998 رخ داد، زمانی که بانک مرکزی ژاپن تریلیونها ین اوراق تجاری را در تلاش برای کمک به بانکها در طی دوره رشد پایین، نرخهای بهره پایین و مشکلات ناشی از وامهای بد بانکی خریداری کرد. با این حال، رشد ضعیف باقی ماند.

با توجه به تأثیرات نه چندان زیاد آن، بانک ژاپن خرید دارایی را بین مارس 2001 و دسامبر 2004 افزایش داد. این دور از خرید، اوراق قرضه دولتی بلندمدت را هدف قرار داد و 35.5 تریلیون ین نقدینگی به بانکهای ژاپن تزریق کرد. در حالی که خریدها نسبتاً مؤثر بودند، خرید اوراق قرضه دولتی بلندمدت بازده داراییها را کاهش داد و با ظهور بحران بزرگ مالی، رشد ژاپن بار دیگر از بین رفت. از آن زمان، بانک ژاپن دورهای متعددی از تسهیل کمی (QE) و تسهیل کیفی پولی (QQE) را انجام داده است که همه آنها تا حد زیادی بی اثر بودند زیرا این کشور علیرغم داشتن نرخ بهره منفی با رشد اقتصادی پایین دست و پنجه نرم میکرد.

منبع: Bloomberg

امروزه بانک ژاپن بخشهای متفاوتی برای خرید دارایی با درجات مختلف دارد. در کنار خریدهای قبلی اوراق تجاری، این بانک مالکیت قابلتوجهی بر بازار صندوقهای قابلمعامله در بورس (ETF) کشور و صندوقهای سرمایهگذاری املاک و مستغلات ژاپنی یا (J-REIT) ایجاد کرده است.

منبع: Bloomberg

بانک مرکزی ژاپن، خرید ETFها را در سال 2010 آغاز کرد و در سه ماهه دوم سال 2018 تقریباً 70٪ از کل بازار ETF ژاپن را در اختیار داشت. علاوه بر این، این خریدهای گسترده بانک مرکزی را به سهامدار اکثریت بیش از 40 درصد از کل شرکتهای دولتی ژاپنی بر اساس گزارش بلومبرگ تبدیل کرده است. بنابراین، کیفیت و رتبه اعتباری این داراییهای بانک مرکزی اساساً ضعیفتر از داراییهای صادرشده توسط دولت مانند اوراق قرضه دولتی ژاپن (JGBs) است و تفاوت قابلتوجهی با داراییهای فدرال رزرو دارد.

سیاست تسهیل کمی بانک مرکزی انگلیس

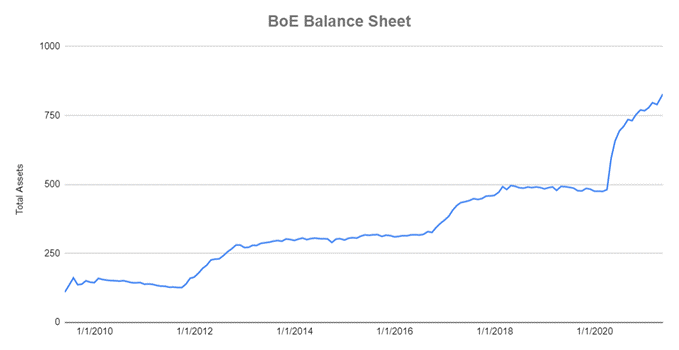

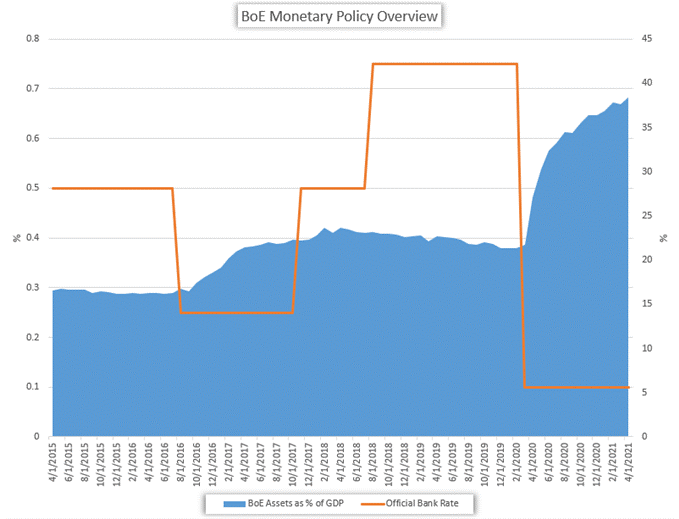

مانند بانکهای مرکزی که ذکر شد، بانک مرکزی انگلیس هم مقدار زیادی اوراق قرضه دولتی (GILTs) و اوراق قرضه شرکتی را از طریق سیاست تسهیل کمی خود جمعآوری کرده است. این سیاست برای تقویت اقتصاد بریتانیا در دوران اوج رکود جهانی پیش گرفته شد که در نهایت به ریسکهای سیاسی اضافی ناشی از رفراندوم در اسکاتلند، انتخابات عمومی و در نهایت برگزیت منتقل شد. در عین حال، بانک مرکزی نرخ بهره وامدهی خود را به آرامی افزایش داد.

منبع: Bloomberg

در مقایسه با همتایان آمریکایی و ژاپنی خود، کل داراییهای بانک مرکزی بریتانیا به طور قابلتوجهی کوچکتر است. در مقایسه با تولید ناخالص داخلی ملی، داراییهای بانک انگلستان در اوایل سال 2019 تنها 5.7 درصد بود که در مقایسه با داراییهای ژاپن که معادل بیش از 100 درصد تولید ناخالص داخلی است، کمرنگتر است. داشتن این داراییهای نسبتاً کوچک به بانک اجازه میدهد تا در آینده مؤثرتر عمل کند، زیرا بازدهی رو به کاهش QE هنوز برقرار نشده است.

منبع: Bloomberg

در حال حاضر، به نظر میرسد که اثربخشی استراتژی تسهیل کمی بانک مرکزی انگلیس بالاتر از بانک مرکزی ژاپن است و با فدرال رزرو همخوانی دارد. از آنجایی که ابهامات برگزیت ادامه دارد، بانک ممکن است تصمیم بگیرد پشتوانه امن خود را حفظ کند یا حتی اقدامات سیاست پولی خود را بیشتر کند. با تمام این حرفها، این بانک نسبت به همتای خود یعنی بانک مرکزی اروپا، بسیار کمتر متعهد به تسهیل کمی است.

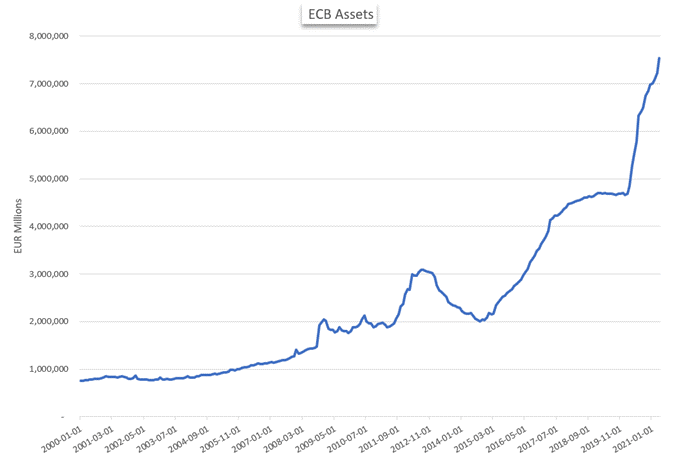

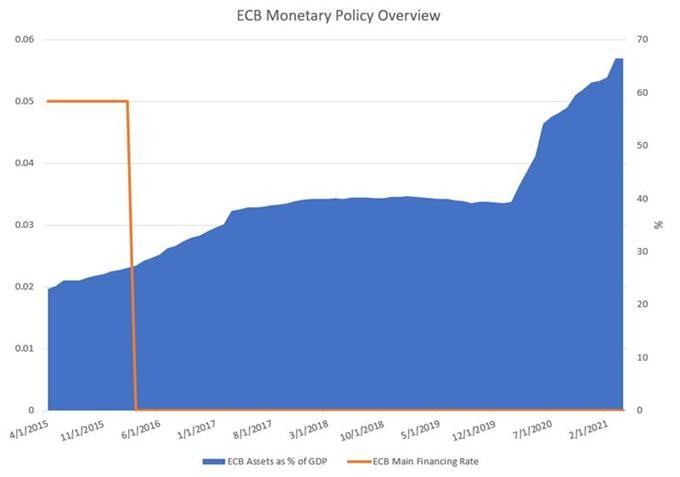

سیاست تسهیل کمی بانک مرکزی اروپا

بانک مرکزی اروپا (ECB) یکی دیگر از بانکهای مرکزی بزرگی است که تسهیل کمی را به عنوان ابزاری انبساطی دنبال کرده است؛ اگرچه تلاشهای اولیه برای داشتن سیاست کمی متعارف کنونی، بسیار دیرتر از فدرال رزرو انجام شد. بانک مرکزی اروپا در آخرین دور تسهیلات خود، نزدیک به 3 تریلیون دلار را برای خرید اوراق قرضه دولتی و بدهی شرکتها، همراه با اوراق بهادارِ با پشتوانه دارایی و اوراق قرضه تحت پوشش هزینه کرد.

این خریدها از مارس 2015 تا دسامبر 2018 در تلاشی برای جلوگیری از تورم زیر صفر در حوزه اروپا که هنوز در حال بهبودی از بلای دوگانه رکود جهانی و بحران بدهی منطقه یورو بود، انجام شد به گزارش رویترز، این خریدها با سرعت 1.3 میلیون یورو در دقیقه، معادل 7600 یورو برای هر نفر در این حوزه انجام شد.

منبع: Bloomberg

مانند ژاپن، دورهای تسهیل بانک مرکزی اروپا نسبتاً ناکارآمد بود. در اوایل سال 2019، بانک دور دیگری از تسهیلات را از طریق عملیاتهای تامین مالی مجدد بلندمدت هدفمند یا TLTROها، فقط چند ماه پس از پایان برنامه QE (تسهیلات کمی) اولیه و با توجه به اینکه نرخ بهره در 0 باقی ماند، اعلام کرد.

TLTROها (عملیاتهای تامین مالی مجدد بلندمدت هدفمند) در تلاش برای تامین نقدینگی بیشتر بانکی و کاهش بدهیهای دولتی، تزریق سرمایه را با نرخ بهره پایین به بانکهای منطقه یورو شروع کردند. سررسید این وامها یک تا چهار سال است.

منبع: Bloomberg

هدف این TLTROها تثبیت ترازنامه بانکهای خصوصی و نسبت نقدینگی آنهاست. نسبت نقدینگی قویتر به بانکها اجازه میدهد تا راحتتر وام دهند که به نوبه خود باعث کاهش نرخ بهره و تورم میشود. با این حال، سالها برنامههای محرک پولی میتواند منجر به کاهش بازده و پیامدهای منفی باشد.

اثرات منفی تسهیلات کمی: استفاده از ترازنامه و کاهش بازده

در حالی که QE (تسهیلات کمی) برای فدرال رزرو و ایالات متحده مثمر ثمر بود، این ابزار سیاست پولی برای بانکهای مرکزی ژاپن و اروپا کمتر مؤثر واقع شد و حتی برخی از پیامدهای منفی را به همراه داشت. برای اقتصاد ژاپن، سالها سیاست انبساطی منجر به کاهش تورم شده است و ترازنامه بانک اکنون ارزش بیشتری نسبت به تولید ناخالص داخلی این کشور دارد.

علاوه بر این، سهم بزرگ بانک مرکزی در مالکیت ETFها، JRIETها و بازار اوراق قرضه دولتی ممکن است در صورت وقوع رکود اقتصادی، آن را در معرض ریسک بیشتری قرار دهد. با وجود دورهای متعدد محرکها و نرخهای بهره منفی، رشد اقتصادی نتوانسته است تثبیت شود و بانک مرکزی ژاپن به سمت قلمروی ناشناخته سیاست پولی پیش میرود.

به طور مشابه، بانک مرکزی اروپا نیز شاهد بوده است که تسهیلهای کمی اجراشده تأثیر کمتری بر اقتصاد اروپا داشته است، زیرا تورم و رشد در این حوزه کمرنگ هستند.

تأثیر تسهیل کمی بر روی ارزها

اساساً استفاده از تسهیل کمی، ذخایر ارزی را افزایش میدهد. طبق اصل عرضه و تقاضا، چنین تغییری باید منجر به کاهش قیمت آن ارز شود. با این حال، از آنجایی که ارزها به صورت جفت معامله میشوند، ضعف ناشی از یک ارز نسبت به جفت خود نسبی است.

با توجه به جو سیاست پولی فعلی که به سمت افزایش عرضه و لحن داویش میرود، فقط تعداد کمی از ارزها از خود قدرت نشان میدهند. با این اوصاف، اخیراً قدرت ارزها خیلی بهم تنیده شدهاند که در آن، تغییر داویش از یک بانک مرکزی، مدت کوتاهی پس از آن با لحن داویش بیشتری از بانکهای دیگر دنبال میشود. چنین سیاستهای رقابتی ظریفی میتوانند جدیتر شوند و به آنچه «جنگ ارزی» گفته میشود، منجر شود.

منبع: Bloomberg

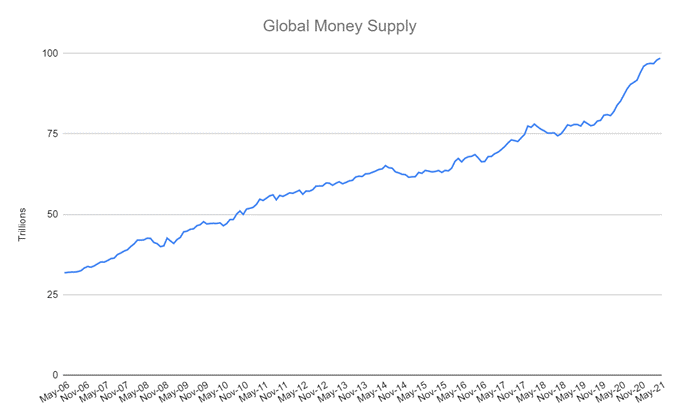

در نتیجه، در حالی که ارزش نسبی ارزها در نوسان است، عرضه جهانی پول افزایش یافته است. در شرایط فعلی سیاست پولی، تفاوتها در رویکرد تا حد زیادی تبدیل به مقایسه در میزان داویش بودن شده است. در میان بانکهای مرکزی بزرگ، تعداد کمی در جبهه سیاستی هاوکیش بودن قرار دارند و تعداد کمتری هنوز برنامههایی برای افزایش نرخ بهره مرکزی خود دارند. با اینجال مقامات زیادی به دورهای تزریق سرمایه متوسل شدهاند، زیرا به نظر میرسد سیاست تسهیل کمی به عنوان یک ابزار سیاست پولی محبوبیت پیدا کرده است – هرچند باید دید که آیا به عنوان یک ابزار دائمی باقی میماند یا خیر.