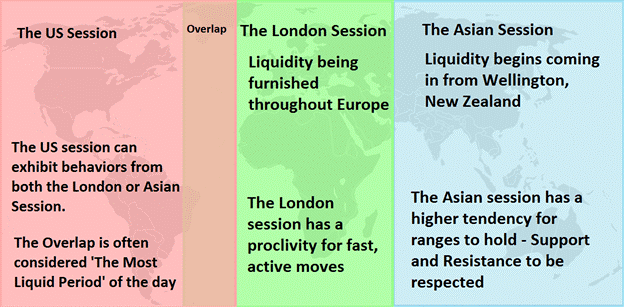

سشن معاملاتی در فارکس وجود دارد که این بازار 24 ساعته را شکل میدهد: نشست لندن، نشست ایالات متحده و نشست آسیا. هر یک از مراکز جغرافیایی اصلی در بازار ویژگیها و تمایلات منحصر بفرد خود را دارند. معاملهگران میتوانند بر أساس همین ویژگیها و تمایلات، استراتژیهای خود را هر زمان که تمایل داشته باشند، به شکل اثربخش اجرا کنند.

هر چند بازار فارکس، بازاری است که بیشترین نقدینگی را از انواع و اقسام داراییهای مختلف دارد، اما باز هم زمانهایی هست که نوسان آن ثابت است و دیگران بر بازار تسلط دارند. اگر این زمانهای نشست در فارکس را بدانید، میتوانید یک استراتژی معاملاتی قابلاطمینانتر برای خود در نظر بگیرید.

در این مقاله، در خصوص نشستهای بازار فارکس و ویژگیهای آنها و همچنین، منطقههای زمانی فارکس و اثرشان بر معاملات، صحبت خواهیم کرد.

نشستهای معاملاتی اصلی فارکس کدامند؟

معمولاً بازار فارکس را به سه نشست بازار تقسیمبندی میکنند:

- نشست آسیا (توکیو)

- نشست اروپا (لندن)

- نشست ایالات متحده (نیویورک)

بازار فارکس در طول این نشستهای معاملاتی بسیار فعال و پویا است، زیرا بانکها، مؤسسات و معاملهگران خرد در این زمانها کار میکنند. آگاهی از زمانهای خاص مربوط به این نشستهای معاملاتی به معاملهگران فارکس کمک میکند تا استراتژیهای معاملاتیشان را بر اساس این دادهها تهیه کنند.

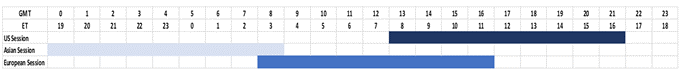

| نشست | بازار اصلی | زمان (GMT) |

| ایالات متحده | نیویورک | 13:00 – 22:00 |

| آسیا | توکیو | 00:00 – 09:00 |

| اروپا | لندن | 08:00 – 17:00 |

نشست معاملاتی آسیا

توکیو، اولین نشست فارکس است که باز میشود. بسیاری از شرکتکنندگان در بازار از همین تکانهی معاملاتی در آسیا استفاده کرده و استراتژیهای خود را توسعه میدهند. همچنین، از این تکانه به عنوان یک سنجه برای پویایی بازار در آینده استفاده میکنند. چیزی در حدود 6 درصد از معاملات FX در کل جهان در نشست معاملاتی آسیا انجام میشود.

نشست معاملاتی اروپا

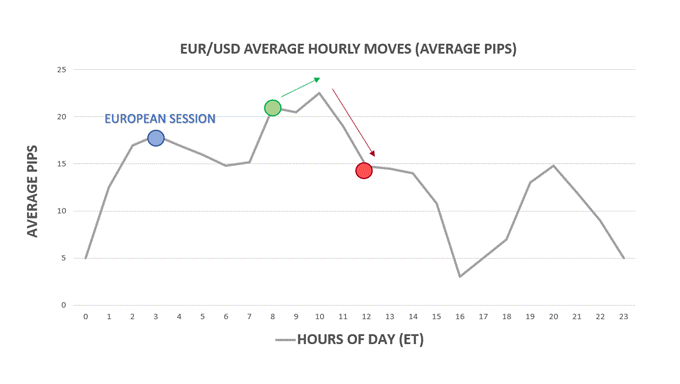

لندن، بزرگترین و مهمترین نشست معاملاتی در کل جهان است و چیزی در حدود 34% از سهم بازار برای حجم روزانه فارکس را در بر دارد. بسیاری از بانکهای بزرگ جهان، میزهای معاملاتی خود را در لندن برگزار میکنند، چون سهم زیادی از بازار را دارد. تعداد زیاد شرکتکنندگان در بازار فارکس لندن و ارزش زیاد معاملات انجامشده باعث شده تا نشست لندن نسبت به دو نشست دیگر فارکس، نوسان بیشتری داشته باشد.

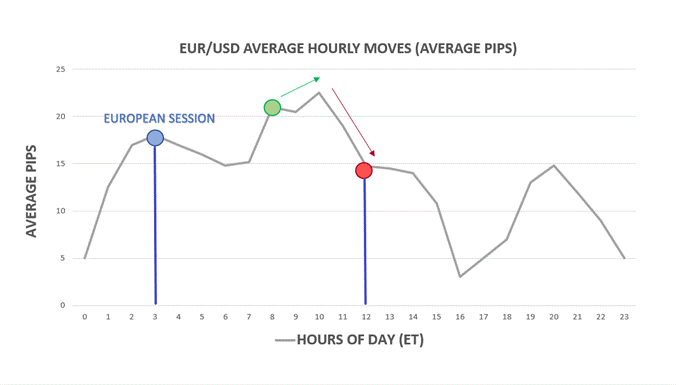

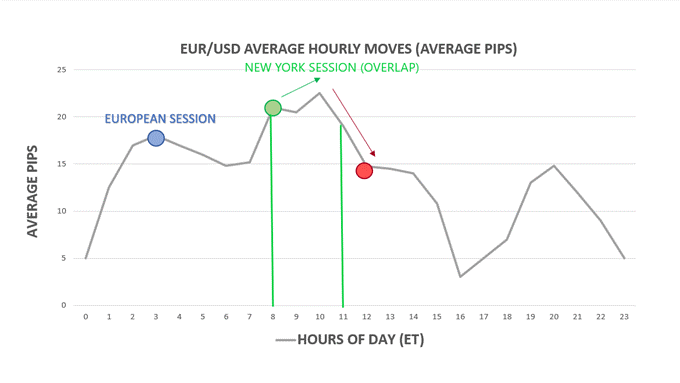

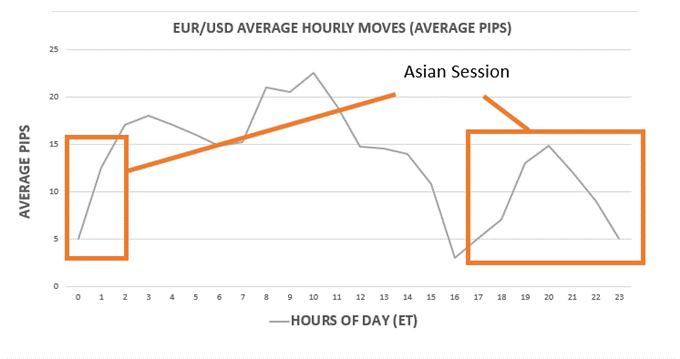

حجم زیاد نقدینگی که از لندن وارد میشود، «میانگین تغییرات ساعتی» در جفتارزهای اصلی فارکس مانند EUR/USD را تا حد زیادی افزایش میدهد. اعداد و ارقام مربوط بر حسب زمان روز در نمودار زیر نشان داده شده است. توجه داشته باشید که وقتی نشست معاملاتی اروپا در ساعت 03:00 ET (08:00 GMT) آغاز میشود، چه افزایشی وجود دارد.

نشست معاملاتی ایالات متحده

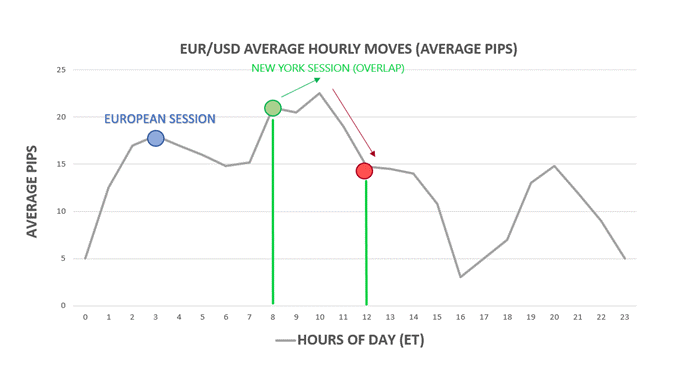

دومین بازار بزرگ معاملاتی، بازار نیویورک است که در حدود 16% از کل معاملات فارکس در جهان را تشکیل میدهد. بسیاری از معاملات در نیویورک در ساعتهایی انجام میشوند که بازارهای ایالات متحده و اروپا همزمان کار میکنند. با کمشدن نقدینگی، معاملات هم کند شده و معاملهگران اروپایی از بازار فارکس خارج میشوند.

به نقطهچینهای سبزرنگ در نمودار قبلی در ساعات حدود 08:00 ET (13:00 GMT) توجه کنید. در این ساعات، ایالات متحده وارد میشود و ساعتهای بازار اروپا و ایالات متحده روی هم قرار میگیرند. میانگین تغییرات بیشتر و بیشتر میشود، تا اینکه بازار لندن خارج میشود (یعنی همانجایی که با نقطهچینهای قرمز نشان داده شده). این اتفاق در حدود ساعت 12:00 ET (17:00 GMT) رخ میدهد.

بهترین ساعت معامله کدام است؟

دادهها برای 10 سال آخر نشان داده شده است. بر اساس این اطلاعات، وقتی که جفتارزهای اروپا بین ساعتهای 19:00-11:00 GMT معامله شدهاند، موفقتر بودهاند. همانطور که پیش از این هم گفتیم، مقدار نقدینگی در این مدت نسبتاً کمتر است، زیرا نشست ایالات متحده تأثیر کمتری دارد یا اساساً تأثیری ندارد. این حجم نقدینگی کمتر باعث میشود تا بتوان در استراتژیهای معاملاتی محدود از شاخصهایی همچون RSI استفاده کرد.

معاملهگران روز که به حدود توجه دارند، یعنی کسانی که در زمان حمایت، خرید میکنند و در زمان مقاومت، دست به فروش میزنند، باید به این نکته توجه داشته باشند که ارزهای اروپایی را در اواخر ساعات نشست ایالات متحده تا ساعات نشست آسیا (19:00-07:00GMT) معامله کنند.

معاملهگران روز که به شکستها (بریکاوت) و روندها تمایل دارند، باید معاملات خود را از زمان آنلاینشدن نشست اروپا تا زمانی که این نشست آفلاین میشود (08:00-17:00GMT) انجام دهند. نکته دوم اینکه ارزهای معاملاتی آسیا (مثل AUD یا NZD) در ساعات نشست آسیا هم میتوانند شکسته شوند و این، درست همانند یک روز کاری فعال برای ارزهای داخلی آنها است.

اگر میخواهید با شکست (بریکاوت) ارزهای اروپا در نشست آسیا معامله کنید، احتمالاً ناامید خواهید شد، زیرا این بازارها معمولاً پس از «ساعات تعطیلی» برای این ارزها چندان تغییر نمیکنند.

نشست معاملاتی نیویورک در فارکس

نشست نیویورک در فارکس، یکی از نشستهای معاملاتی است که بیشترین نقدینگی را دارد. در ساعاتی که نشست ایالات متحده با نشست لندن همپوشانی دارند، به نظر میرسد که بیشترین نقدینگی هم در بازار وجود داشته باشد.

نشست معاملاتی نیویورک در فارکس، در چه ساعتی باز میشود؟

نشست نیویورک در فارکس در ساعت 08:00 صبج منطقه شرق زمانی (ET) آغاز شده و در ساعت 5:00 عصر ET بسته میشود. «همپوشانی» زمانی هم وقتی اتفاق میافتد که نشست ایالات متحده در فارکس با نشست لندن در فارکس همپوشانی دارد. نشست لندن در فارکس در ساعت 3:00 صبح ET باز شده و در ساعت 12:00 عصر ET بسته میشود. بنابراین، همپوشانی زمانی بین ساعتهای 8:00 صبح تا 12:00 عصر ET است.

در ساعتهای همپوشانی میتوان در نشست ایالات متحده، بسیار شبیه به همان نشست لندن معامله انجام داد.

نوسانات در نشست نیویورک، معمولاً بیشتر از ساعات آخر روز است. روشهای مختلفی وجود دارد که معاملهگران میتوانند از آنها با مقادیر مختلف نوسانات، دست به معامله زنند.

استراتژی شکست (بریکاوت) نیویورک: معاملعه در ساعات «همپوشانی»

«همپوشانی» زمانی است که نشستهای لندن و ایالات متحده واقعاً با هم همپوشانی داشته باشند. این دو عملاً دو مورد از بزرگترین مراکز بازار در کل دنیا هستند و در طول این چهار ساعت میتوان حرکتهای بزرگ و سریعی را در ساعتهای همپوشانی مشاهده کرد، زیر در این ساعات مقادیر زیادی نقدینگی وارد بازار میشود.

در شکل زیر میبینید که در ساعات همپوشانی بین این دو بازار بزرگ، یعنی جایی که بین دو خط سبز قرار گرفته، حرکتها یا تغییرات میانگین در ساعت برای EUR/USD به بیشترین مقدارهای خود میرسند.

معاملهگران میتوانند برای انجام معامله در این ساعات همپوشانی از یک استراتژی شکست استفاده کنند و به این ترتیب، میتوانند از مزایای حاصل از نوسانات بیشتر که در این ساعات همپوشانی وجود دارند، استفاده کنند.

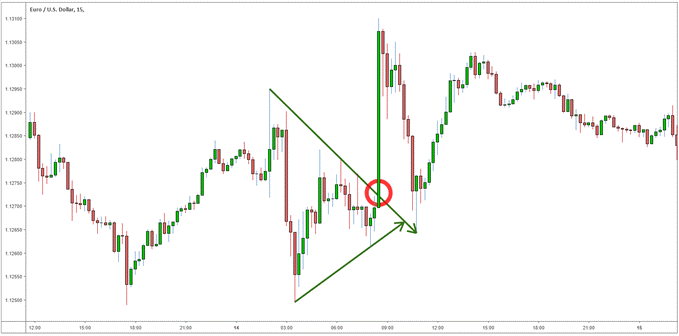

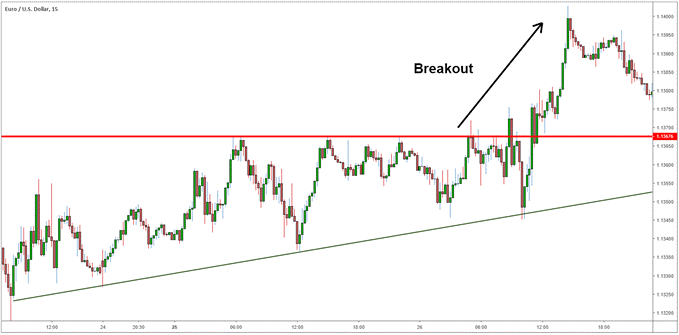

یک نمونه از استراتژی شکست در نیویورک با استفاده از EUR/USD در زیر نشان داده شده است:

جفتارز EUR/USD یک الگوی مثلثی دارد که در ساعات همپوشانی، قیمت EUR/USD از آن بیرون زده و به اصطلاح، آن را میشکند. اگر معاملهگر مدیریت ریسک درستی انجام داده باشد، میتواند معامله خود را با هر ساز و کاری برای حمایت و یا مقاومت انجام دهد.

انجام معامله در بخش آخر نشست نیویورک

زمانی که نشست لندن بسته میشود، معمولاً نوسانات به شدت کم میشوند. با استفاده از یک نمودار، شبیه به نمودار بالا که میانگین حرکتها را بر اساس ساعت روز برای EUR/USD نشان میدهد، میتوانیم روند کاملاً متفاوتی را در میانگین حرکات در ساعت برای بخش آخر نشست معاملاتی ایالات متحده در فارکس مشاهده کنیم.

همانطور که میبینیم، در بخش آخر نشست نیویورک نوسانات کمتر هستند. با توجه به اینکه میانگین حرکتها در ساعت کمتر از مراحل آخر نشست نیویورک است، معاملهگران میتوانند از یک استراتژی معاملاتی متفاوت مثل استراتژی معامله دامنه استفاده کنند.

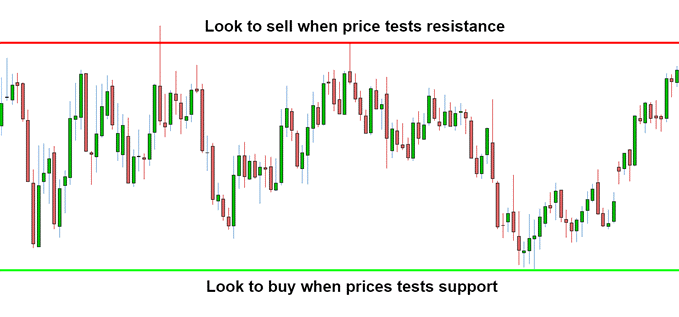

در صورتی که معاملهگر از استراتژی معاملاتی دامنه استفاده کند، از مزایای سطوح حمایتی و مقاومتی بهرهمند میشود. نمونهای از استراتژی معامله در دامنه در نمودار زیر نشان داده شده است. وقتی که قیمت در جایی بالاتر از حد بالایی (خط قرمز) قرار میگیرد، معاملهگر میتواند جفتارز خود را شورت کند (بفروشد). اگر قیمت به عددی زیر حد پایینی (خط سبز) برسد، معاملهگر جفتارز را میخرد.

منطق استفاده از استراتژی معامله در دامنه، آن است که وقتی نوسانات کم میشود، سطوح حمایتی و مقاومتی سختتر میشکنند و بنابراین، بیشتر میتوانید از مزایای حاصل از استراتژی معامله در دامنه محدود استفاده کنید.

بهترین جفتهای فارکس که میتوانید در نشست نیویورک معاملهشان کنید

بهترین جفتارزهای فارکس برای معامله در نشست نیویورک، همان جفتارزهای اصلی مثل EUR/USD، USD/JPY، GBP/USD، EUR/JPY، GBP/JPY و USD/CHF هستند. این جفتارزها در زمان نشست ایالات متحده بیشترین نقدینگی را دارند. این نقدینگی، به خصوص برای جفتارز EUR/USD در ساعات همپوشانی بسیار زیاد است.

هر یک از نشستهای معاملاتی فارکس، ویژگیهای منحصر بفرد خود را دارند. نشست نیویورک پس از نشست معاملاتی لندن در فارکس آغاز میشود و پس از آن هم نشست معاملاتی آسیا شروع میشود.

این نقدینگی باعث میشود تا تفاوت در قیمتهای خرید و فروش یا همان اسپرد کمتر شده و بنابراین، هزینههای معاملات هم کمتر میشود. در ساعات همپوشانی، بسیاری از معاملهگران در فارکس، هم از مزایای مربوط به نوسان کمتر و هم از مزایای نقدینگی بیشتر بهرهمند میشوند.

نشست معاملاتی لندن در فارکس

نشست لندن، چیزی در حدود 35 درصد از میانگین کل گردش مالی فارکس را تشکیل میدهد* که بیشترین مقدار نسبت به همترازانش است. نشست لندن در فارکس، همپوشانیهایی هم با نشست نیویورک در طول سال دارد.

نکات کلیدی این مقاله عبارتند از:

- بازار لندن در فارکس چه زمانی باز میشود؟

- سه نکته اصلی که باید در مورد نشست معاملاتی لندن بدانید

- بهترین جفتارزها برای معاملات کدامند؟

- در نشست لندن، معاملات بر اساس شکستها به چه صورت است؟

بازار لندن در فارکس چه زمانی باز میشود؟

ساعات کاری بازار لندن در فارکس از ساعت 3:00 بامداد تا 12:00 عصر به وقت ET است. نشست لندن در بازار فارکس، بیشترین حجم فارکس نسبت به سایر نشستها در این بازار را دارد.

| بازگشایی | 3:00 AM |

| بستهشدن | 12:00 PM |

| همپوشانی با نشست آسیا | 3:00 AM – 4:00 AM |

| همپوشانی بان شست نیویورک | 8:00 AM – 12:00 PM |

سه نکته اصلی که باید در مورد نشست معاملاتی لندن بدانید

-

نشست لندن، سریع و فعال است

نشست توکیو که آهستهتر است، به نشست لندن ختم میشود. زمانی که قیمتها از سوی تأمینکنندگان نقدینگی در انگلستان حرکت میکنند، معاملهگران معمولاً شاهد نوسانات بیشتری خواهند بود.

زمانی که قیمت از سمت لندن به بازار میآید، «میانگین حرکت در ساعت» برای بسیاری از جفتارزهای اصلی معمولاً افزایش مییابد. در ادامه، جفتارز EUR/USD را بر اساس ساعتهای روز تجزیه و تحلیل کردهایم. ببینید که وقتی نشست آسیا بسته میشود (نشست آسیا در ساعت 3 بامداد بسته میشود که به صورت نقطهچینهای آبیرنگ نشان داده شده)، این حرکتها چقدر زیاد هستند:

سطوح حمایتی و مقاومتی، بسیار سادهتر از آنچه در نشست آسیا است (و زمانی که نوسانات معمولاً کمتر هستند)، میشکنند. معاملهگرانی که میخواهند در نشست لندن کار کنند، حتماً باید این مفاهیم را به خوبی بدانند، زیرا میتوانند از شکستهای معاملات بهره برده و از این نوسانات استفاده کنند. وقتی معاملهگران بر اساس شکستها معامله میکنند، به دنبال حرکتهای نوسانی هستند که ممکن است برای مدتی طولانی هم ادامه پیدا کنند.

-

پیداکردن همپوشانیها

«همپوشانی» عبارت است از ساعتهایی که نشستهای لندن و ایالات متحده واقعاً روی هم میافتند. این ساعتها بین 8 صبح تا 12 عصر به وقت ET است. این دو بازار، بزرگترین مراکز بازار در دنیا هستند و در طول این چهار ساعت همپوشانی، حرکتهای بزرگ و سریعی را میتوان مشاهده کرد، زیرا حجم نقدینگی که در این ساعتها وارد بازار میشود، بسیار زیاد است.

همانطور که در شکل بالا هم دیده میشود، مقدار نوسانات از ساعت 8:00 صبح تا 12:00 عصر، یعنی زمانی که نشست لندن در فارکس با نشست نیویورک در فارکس همپوشانی دارد، به بیشترین مقدار خود میرسد. معاملهگران برای انجام معامله در این ساعات همپوشانی میتوانند از استراتژی شکست استفاده کنند و از نوسانات زیادی که در این بازه همپوشانی وجود دارد، سود ببرند.

-

نقدینگی زیاد

نشست لندن در فارکس، یکی از نشستهایی است که بیشترین نقدینگی را دارد. با توجه به حجم زیاد خرید و فروشها، جفتارزهای اصلی را میتوان با تفاوتهای بسیار اندک در قیمت خرید و فروش معامله کرد. معاملهگران روز به دنبال حرکتهای هدف برای شورت (فروش) هستند و تمایل دارند تا روندها و شکستها را یافته و معاملات خود را به شکلی انجام دهند که هزینهای که به ازای تفاوت در قیمت خرید و فروش پرداخت میکنند، کمترین مقدار ممکن باشد.

بهترین جفتارزها برای معامله در نشست لندن کدامند؟

نمیتوان گفت که کدام جفتارز برای معامله در ساعات لندن در بازار فارکس، بهترین جفتارز است. اما جفتارزهایی وجود دارند که به خاطر حجم زیاد معاملات، تفاوت کمتری در قیمت خرید و فروش آنها وجود دارد و بنابراین، معاملهگران هزینههای کمتری را به عنوان اسپرد پرداخت میکنند.

این ارزها همان جفتارزهای اصلی، یعنی EUR/USD، USD/JPY، GBP/USD و USD/CHF هستند. جفتارزهای اصلی با حجم بسیار زیادی در نشست لندن در فارکس معامله میشوند.

جفتارزهایی که بیش از سایر جفتارزها از همپوشانی تأثیر میگیرند، عبارتند از EUR/USD، USD/JPY و GBP/USD و دلیل این تأثیر هم همان فعالیتهای بین بانکی فیمابین ایالات متحده و اروپا/ لندن است. اگر استراتژی شما بیشتر مبتنی بر نوسانات است، این جفتارزها همانهایی هستند که باید بیشتر به آنها توجه داشته باشید، نقدینگی بیشتری نسبت به بقیه دارند و در طول مدت همپوشانی، حرکتهای بیشتری روی میانگین آنها اتفاق میافتد.

در نشست لندن، معاملات بر اساس شکستها به چه صورت است؟

معامله در نقاط شکست در ساعات نشست لندن بر اساس استراتژی شکست لندن، بسیار شبیه به معامله در نقاط شکست در هر زمان دیگری از طول روز است. اما در عین حال، معاملهگران معمولاً انتظار دارند که در زمان بازگشایی، سیلی از نقدینگی و نوسان در این نقاط مشاهده میشود.

وقتی معاملهگران در نقاط شکست معامله میکنند، معمولاً به دنبال نقاط حمایتی و مقاومتی شرکتها هستند تا معاملات خود را بر اساس آنها ترسیم کنند.

در نمودار زیر یک الگوی گوهای صعودی نشان داده شده است. همچنین، یک خط روند را به همراه یک سطح مقاومت میبینید که در واقع، میشکند و یک نقطه شکست است.

مزیت بزرگ این کار، مدیریت ریسک است. معاملهگران میتوانند به شکل بسته و سفت و سخت توقف کنند و نقطه توقف زیان خود را نزدیک به خط روند نگه دارند. اگر خط حمایت/ روند نشکند، زیانها محدود هستند. همچنین، اگر استراتژی خوبی حاکم باشد، میتوان به یک نسبت مثبت برای ریسک-پاداش دست یافت.

این کار سبب میشود تا نقدینگی در طول زمان نشست لندن بیشتر شده و نوسانات بیشتر هم باعث میشود تا شکستهای بالقوه با احتمال بیشتری اتفاق بیفتند.

استراتژیها و نکات معاملاتی در نشست لندن

توجه داشته باشید که وقتی نشست لندن باز میشود، نوسانات و نقدینگی افزایش مییابند. بنابراین، باید محتاط باشید و برای انجام معامله از اهرمهای مناسب استفاده کنید.

نشستهای نیویورک و آسیا در فارکس هم همانند نشست لندن در فارکس دارای ویژگیهای منحصر بفرد خود هستند. معاملهگران فارکس باید این ویژگیها را بلد باشند.

نکات کلیدی:

- نقدینگی و نوسانات در طول زمان نشست لندن افزایش مییابد.

- در طول نشست لندن، شکستها بیشتر رخ میدهند.

- حتماً به همپوشانی بین نشست لندن و نشست نیویورک توجه داشته باشد، زیرا نوسانات و نقدینگی در ساعت همپوشانی این دو نشست افزایش مییابند.

نشست معاملاتی توکیو در فارکس

نشست معاملاتی آسیا، یکی از بهترین زمانهای ممکن برای انجام معامله در فارکس است. نشست معاملاتی آسیا که به آن نشست معاملاتی توکیو هم میگویند، نشستی است که معمولاً نقدینگی زیادی را در آن تصور نمیکنند و مثل نشستهای اصلی دیگر در فارکس نوسان دارد؛ اما همین ویژگیها دقیقاً همان چیزی است که نشست آسیا را برای کسانی که معامله در آن را بلد هستند، جذاب کرده است.

در این مقاله در خصوص ظرافتهای معامله در این بازه معاملاتی صحبت میکنیم. همچنین، ساعات بازار توکیو در فارکس را بیان کرده و ایدهها و استراتژیهایی را در اختیار معاملهگران قرار میدهیم تا برای انجام معامله در نشست توکیو از آنها استفاده کنند.

ساعات بازار توکیو در فارکس کدام است؟

هفته معاملاتی برای نشست آسیا در فارکس در ساعت 09:00 صبح به وقت استاندارد ژاپن (JST) آغاز شده و در ساعت 18:00 به همان وقت بسته میشود. در لندن، اگر معاملهگران بخواهند که در لحظه در نشست آسیا معامله کند، باید ساعت 00:00 (GMT) در ساعات اولیه صبح از خواب بیدار شده و تا ساعت 09:00 (GMT) منتظر بمانند.

به این نکته توجه داشته باشید که معاملات در بازار فارکس به صورت 24 ساعته انجام میشود. به همین دلیل، ساعات رسمی برای شروع به صورت ذهنی است. اما معمولاً میدانند که نشست آسیا وقتی آغاز میشود که بانکهای توکیو به خاطر حجم معاملاتی که تسهیلشان میکنند، آنلاین شده و وارد معاملات میشوند. از نظر فنی، نیوزیلند و سیدنی و استرالیا اولین مراکز مالی با اندازه منطقی هستند که روز معاملاتی را آغاز میکنند.

ساعتهای مختلفی که معاملهگران میتوانند در نشست آسیا بر حسب منطقههای زمانی خود معامله انجام دهند، در جدول زیر نشان داده شده است.

| محل معاملات | بازار اصلی | * ساعات (بر حسب زمان محلّی) |

| آسیا | توکیو | 09:00-18:00 JST |

| اروپا | لندن | 00:00-09:00 GMT |

| ایالات متحده | نیویورک | 19:00-04:00 ET |

* اگر ساعات روز تغییر کنند، این زمانها هم عوض میشوند.

مراکز اصلی اقتصادی در اروپا و ایالات متحده در قسمت عمدهای از ساعتهای نشست توکیو کار نمیکنند و بنابراین، حجم معاملات کم میشوند.

5 نکته که باید در خصوص نشست توکیو بدانید

با توجه به نقدینگی و نوسانات کمتر در نشست توکیو در فارکس، این نشست معمولاً بر اساس سطوح اصلی حمایتی و مقاومتی کار میکند. ویژگیهای نشست آسیا عبارتند از:

- نقدینگی کم

- نوسان کم

- سطوح شفاف برای ورود و خروج

- مناسب برای مدیریت ریسک خوب

- وجود فرصتهای شکست معاملات، پس از بستهشدن

-

نقدینگی کم

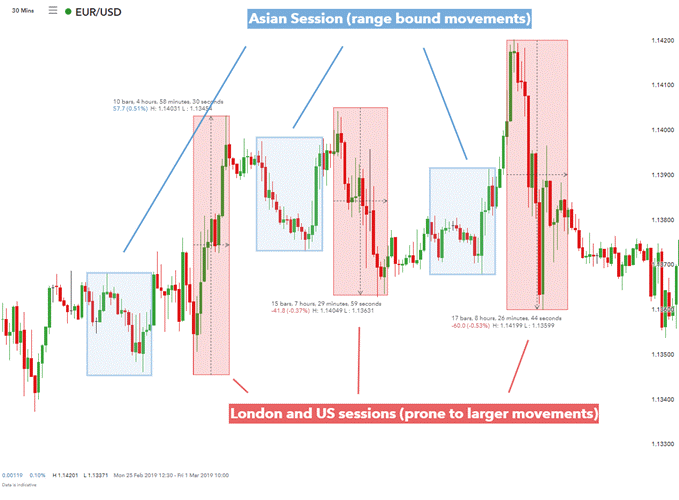

با توجه به اینکه نقدینگی در این بازار نسبت به بازارهای غیرآسیایی مثل EUR/USD، GBP/USD و EUR/GBP کمتر است، احتمالاً حرکات کمتری هم نسبت به دامنههای معمول معاملاتی اتفاق میافتد. این اثر در نمودار زیر نشان داده شده است. در این نمودار، نشست آسیا به صورت باکسهای کوچکتر و آبیرنگ نشان داده شده، در حالی که نشست لندن و نشست ایالات متحده را به شکل باکسهای بزرگتر و قرمزرنگ میبینید.

-

نوسان کمتر

با توجه به اینکه نقدینگی اساساً از آسیا وارد میشود، حرکات معمولاً کمی کوچکتر از آن چیزی است که در نشستهای لندن و ایالات متحده دیده میشود. در شکل زیر میبینید که ارزها در طول روز چقدر نوسان دارند. در این نمودار، پیکهای بالاتر (یعنی حرکتهایی که نوسان بیشتری دارند)، در ساعات خارج از نشست آسیا نشان داده شدهاند.

-

سطوح شفاف برای ورود و خروج

سطوح حمایتی و مقاومت به معاملهگران کمک میکنند تا فرصتهای ورود به معامله یا خروج از آن را پیدا کنند. اگر از این سطوح به همراه شاخصها استفاده کنید، احتمال ورود شما به یک معامله خوب بیشتر میشود.

-

مناسب برای یک مدیریت ریسک خوب

ماهیت آرام نشست آسیا به معاملهگران کمک میکند تا معاملاتشان را بهتر مدیریت کنند. ماهیت آهسته بازار، امکان تحلیل بهتر ریسک و پاداش را برای معاملهگر فراهم میکند. با توجه به اینکه سطوح نقطهای حمایتی و مقاومتی در این بازار به خوبی تعریف شده و با دامنه معاملات یکی است، معاملهگران راحتتر میتوانند در نشست آسیا با توجه به این سطوح معامله انجام دهند.

-

فرصتهای شکست، پس از بستهشدن

وقتی که نشست معاملاتی آسیا به پایان میرسد، با زمان شروع نشست لندن همپوشانی دارد. ناگهان، نقدینگی بیشتری در بازار به وجود میآید و معاملهگران هم معمولاً میتوانند شاهد خروج از دامنههای معاملاتی باشند.

بهترین جفتارزهای ممکن برای معامله در نشست توکیو کدامند؟

بهترین جفتارزهای ممکن برای انجام معامله در نشست توکیو، بستگی به خود معاملهگر و استراتژی او دارد. معاملهگرانی که به دنبال استفاده از نوسانات هستند، معمولاً ترکیباتی از ین ژاپن، دلار سنگاپور، دلار استرالیا و دلار نیوزیلند را معامله میکنند.

معاملهگرانی که به دنبال ارزهایی با نوسان کمتر هستند، از ارزهای غیرآسیایی استفاده میکنند. این ارزها عمدتاً عبارتند از EUR/USD، GBP/USD و EUR/GBP.

چگونه میتوان در نشست آسیا معاملات در دامنه انجام داد

با توجه به اینکه در نشست معاملاتی آسیا، سطوح حمایتی و مقاومتی بیشتر از نشستهای لندن و ایالات متحده با نقدینگی بیشتر رعایت میشوند، بنابراین معامله در دامنه برای نشست معاملاتی آسیا مناسبتر است.

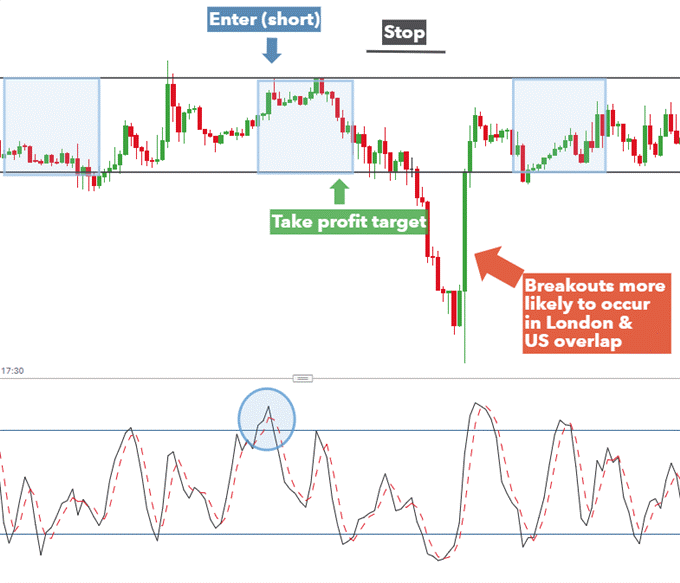

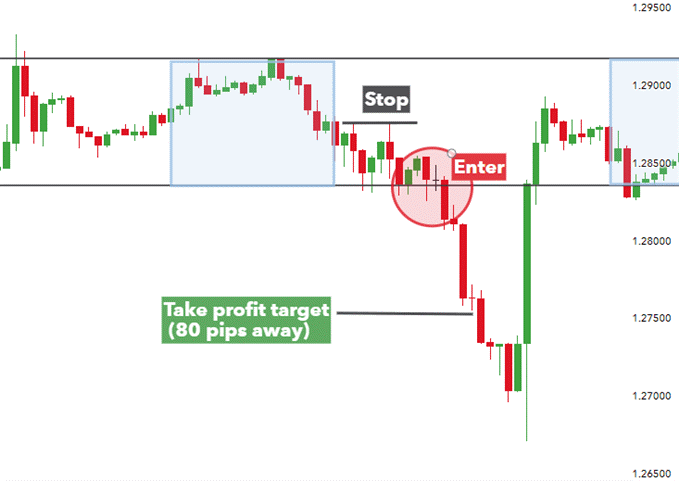

دو استراتژی مرسوم در نشست توکیو در فارکس عبارتند از شکست و معامله در دامنه. نمونهای از یک موقعیت شورت (فروش) در معاملات در دامنه در شکل زیر نشان داده شده است. برای موقعیتهای لانگ (خرید) هم میتوان از همین منطق استفاده کرد:

ترتیب معامله. یک روش برای انجام معامله در دامنه، به این صورت است که وقتی قیمت به سطح مقاومت نزدیک میشود، به معنای سیگنال فروش است. همچنین، در پایین محدوده هم میتوان یک سود اولیه به دست آورد. معاملهگران معمولاً از نوسانگرهای مختلفی مثل شاخصهای RSI و تصادفی استفاده کرده و سیگنالهای خرید و فروش را پیدا میکنند. نشست آسیا به صورت باکسهای آبیرنگ در نمودار نشان داده شده است.

نقطه ورود. در این استراتژی، زمانی که قیمت به سطح حمایت نزدیک میشود، معاملهگر یک سیگنال خرید دریافت میکند. وقتی که قیمت به سمت مقاومت نزدیک میشود، به معنای سیگنال فروش است. شاخص تصادفی مشخص میکند که چه موقع بازار در منطقه خرید بیش از اندازه قرار گرفته و اینجا، یک سیگنال فروش است که به صورت دایره آبیرنگ نشان داده شده است. برای اطمینان بیشتر، قیمت در اینجا به سطح مقاومت رسیده و فرصتی را برای ورود به معامله شورت (فروش) نشان میدهد.

توقف زیان. توقف ممکن است در بالای سطح مقاومت قرار گیرد. در واقع این نقطه، همان جایی است که معمولاً قیمتها همیشه برگشتهاند.

کسب سود. معاملهگران حرفهای همیشه به دنبال آن هستند که پیپهای بیشتری دریافت کنند. معاملهگران دوست دارند که این پیپها بیشتر از عدد زیان آنها در صورت حرکت معامله بر خلاف آنها باشد. به این نسبت، نسبت ریسک به پاداش میگویند که باید حداقل برابر با 1:1 باشد. به این ترتیب، اگر بازار از بالای دامنه به سمت پایین آن حرکت کند، معاملهگر به دنبال کسب 80 پیپ است و به مقدار 30 پیپ هم ریسک میکند. بنابراین، نسبت ریسک به پاداش برابر با 1:2.67 میشود.

زمانی که نشستهای لندن و ایالات متحده، جریان نقدینگی را به سمت بازار روانه میکنند، معامله در دامنه چندان مؤثر نخواهد بود. این موضوع را در نمودار مشاهده میکنید. در این نمودار، قبل از برگشت به سمت داخل کانال، شکستهای بزرگی به سمت پایین مشاهده میشود. معاملهگران دامنه از توقفها و حدود استفاده میکنند تا در کانال باقی بمانند.

استراتژی شکست آسیا

هدف از استراتژی شکست آسیا، آن است که از حرکتهای شدید ناگهانی در قیمت در زمان شروع به کار نشست معاملاتی لندن در ساعت 00:00 GMT (04:00 ET) سود برد. جریان نقدینگی منجر به شکستهایی میشود که معاملهگران میتوانند آنها را پیشبینی کنند.

معاملهگران میتوانند یک مدت کوتاه، در حد 5 تا 30 دقیقه بر روی نمودار صبر کنند تا ببینند که یک کندل در بالا یا پایین دامنه معاملات در نشست آسیا شکل میگیرد یا خیر. اگر قیمت از پایین دامنه خارج شود، معاملهگر میتواند وارد معامله شده و یک توقف بسته در نوسان بالای جدید داشته باشد. برای تعیین سطح هدف هم معاملهگران میتوانند تعداد پیپهای حاصل از بالا تا پایین دامنه معاملات را در نظر گرفته و هدف خود را به همان اندازه دورتر از سطح ورود (که در این مثال، به اندازه 80 پیپ دورتر است)، در نظر بگیرند.