تصور میشود که معاملات فارکس که همان مبادله ارزهای فیات است، قرنها قدمت دارد و آن را به دوره بابل باستان نسبت میدهند. امروز، بازار فارکس یکی از بزرگترین، پرنقدینگیترین و قابل دسترسترین بازارها در جهان به شمار میرود که چندین رخداد مهم بینالمللی مانند برتون وودز و استاندارد طلا آن را شکل داده است.

معاملهگران باید تاریخچه فارکس و همچنین، رخدادهای اصلی تاریخی که آن را شکل دادهاند، بدانند، زیرا این رخدادها ممکن است در آینده هم به شکلهای مختلفی تکرار شوند. در نتیجه، دانستن این مطالب بر روی چشمانداز معاملاتی تریدرهای فارکس اثر میگذارد. تاریخ معمولاً باز هم تکرار میشود.

تاریخچه فارکس: از کجا شروع شده است

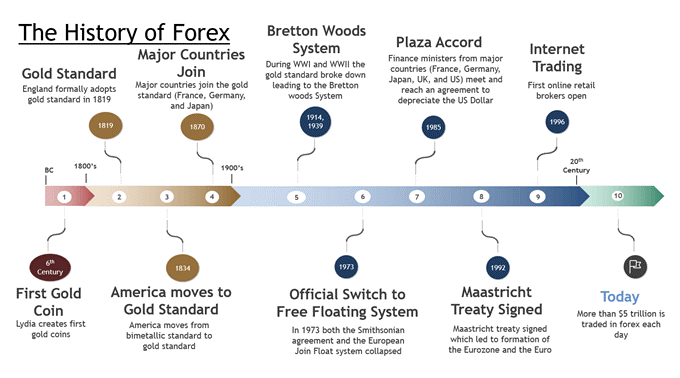

مبادله پایاپای قدیمیترین شیوه انجام معامله است که از 6000 سال قبل از میلاد شروع شده و اقوام بینالنهرین از آن استفاده کردهاند. در سیستم پایاپای، کالاها به ازای کالاهای دیگر مبادله میشوند. سپس، این سیستم تکامل یافته و کالاهایی مثل نمک و ادویهجات نیز به واسطههای محبوب برای مبادله تبدیل شدهاند. کشتیها اولین شکل از این تبادلات خارجی بودند که در زمینه مبادله این کالاها اقدام کردند. در واقع، اولین سکههای طلا در قرن ششم پیش از میلاد ضرب شدند و به عنوان ارز عمل کردند، زیرا این سکهها ویژگیهای اساسی و خاصی از جمله قابلیت حمل، دوام، تقسیمپذیری، یکنواختی، عرضه محدود و قابلیت پذیرش داشتند.

سکههای طلا به وفور به عنوان واسطی برای مبادله پذیرفته شدند، اما چون سنگین بودند، در عمل امکان استفاده از آنها نبود. کشورهای مختلف در دهه 1800 میلادی استاندارد طلا را پذیرفتند. استاندارد طلا تضمین میکرد که دولت به ازای ارزش طلای موجود، هر مقدار که لازم باشد اسکناس چاپ میکند. این وضعیت تا زمان جنگ جهانی اول به خوبی جواب داد. اما در آن زمان، کشورهای اروپایی استاندارد طلا را تعلیق کردند تا پول بیشتری چاپ کنند و هزینههای جنگ را با آن پرداخت کنند.

در این زمان و همچنین، در اوایل دهه 1900 میلادی، بازار مبادلات ارزی به سمت استاندارد طلا برگشت. کشورها میتوانستند ارزهایی که دریافت میکردند را به طلا تبدیل کنند و بنابراین، با یکدیگر معامله میکردند. اما استاندارد طلا نتوانست جایگاه خود را در حین جنگهای جهانی حفظ کند.

رخدادهای کلیدی که بازار فارکس را شکل دادند

در طول تاریخ، شاهد رخدادهای عمدهای هستیم که تأثیر بسیار زیادی بر روی محیط معاملاتی فارکس داشتهاند. در اینجا به برخی از این موارد اشاره میکنیم:

سیستم برتون وودز 1944-1971

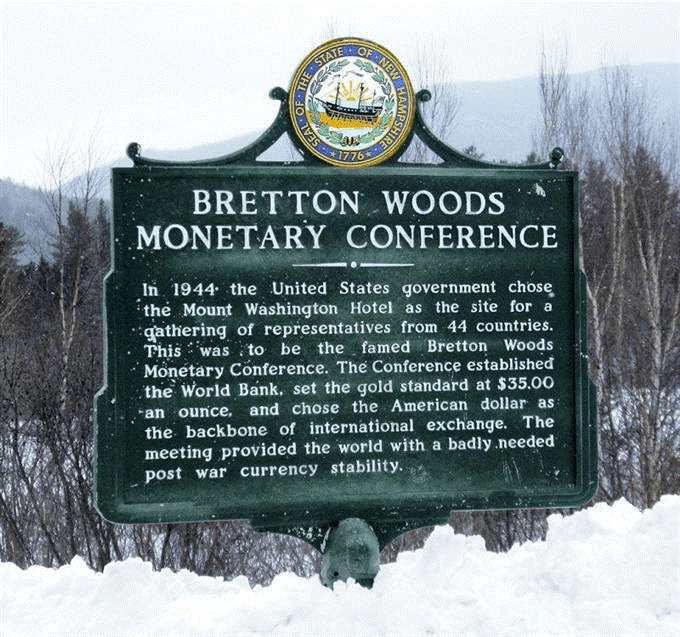

اولین تحول عمده در بازار مبادلات ارزی، یعنی برتون وودز در اواخر جنگ جهانی دوم اتفاق افتاد. کشورهای ایالات متحده، بریتانیای کبیر و فرانسه در کنفرانس پولی و مالی ملل متحد در برتون وودز، NH با هم دیدار کردند تا قواعد اقتصادی جدید بینالمللی طراحی کنند. این محل هم به آن دلیل انتخاب شد که در آن زمان، ایالات متحده تنها کشوری بود که به واسطه جنگ آسیب ندیده بود. بیشتر کشورهای اروپایی در آن زمان دچار آشوب و مصیبت شده بودند. در واقع، دلار آمریکا ارزی بود که از مصائب جنگ جهانی دوم پس از سقوط بازار سهام در سال 1929 در امان مانده بود و بسیاری از ارزهای بینالمللی با این ارز مقایسه میشدند.

توافقنامه برتون وودز به منظور ایجاد یک محیط پایدار منعقد شد تا اقتصادهای جهان بتوانند خود را بر پایه آن احیا نمایند. برای این کار یک بازار مبادلات ارزی ثابت و قابل تنظیم تشکیل شد. نرخ مبادلات ثابت قابل تنظیم، یک سیاست برای نرخ مبادلات است که در آن، ارزش یک ارز نسبت به ارز دیگر ثابت باقی میماند. در این مورد، کشورهای دیگر نرخ مبادلات خود را نسبت به دلار آمریکا «ثابت» میکردند. دلار آمریکا نیز نسبت به طلا ثابت بود، زیرا در آن زمان ایالات متحده بیشترین مخازن طلا را در دنیا داشت. به همین دلیل، کشورهای خارجی معاملات خود را با دلار آمریکا انجام میدادند. به همین ترتیب، دلار آمریکا به ارز ذخیرهای دنیا تبدیل شد.

اما توافقنامه برتون وودز نتوانست دلار آمریکا را نسبت به طلا ثابت نگه دارد، زیرا طلای کافی برای برگرداندن مقدار موجود از دلار آمریکا به چرخه وجود نداشت. دلیل این مسأله هم آن بود که مقدار موجود دلار آمریکای در گردش به خاطر وامها و هزینهکردها دولت افزایش یافت. در سال 1971، رئیسجمهور ریچارد نیکسون نظام برتون وودز را متوقف ساخت. در نتیجه این کار، دلار آمریکا به زودی نسبت به سایر ارزهای خارجی به شکل شناور در آمد.

راهاندازی سیستم شناور آزاد

در دسامبر سال 1971، توافقنامه برتون وودز به توافقنامه اسمیتسونی تبدیل شد. این توافقنامه هم مشابه با همان توافقنامه قبلی بود، اما امکان نوسان بیشتر برای ارزها در آن مهیا شده بود. ایالات متحده، ارزش دلار را به صورت 38 دلار به ازای هر اونس طلا تعیین کرد که در نتیجه، ارزش دلار کاهش یافت. بر اساس توافقنامه اسمیتسونی، سایر ارزها میتوانستند نسبت به دلار آمریکا تا 25/2 درصد تغییر داشته باشند و دلار آمریکا هم نسبت به طلا ثابت بود.

در سال 1972، جامعه اروپا سعی کرد تا وابستگی خود به دلار آمریکا را کم کند. کشورهای آلمان، فرانسه، ایتالیا، هلند، بلژیک و لوکزامبورگ، توافقنامه مشترک اروپا را بنیان نهادند. هر دوی این توافقنامهها نیز همانند همان توافقنامه برتون وودز اشتباهاتی داشتند و در نتیجه، در سال 1973 از دور خارج شدند. این عدم موفقیتها منجر به یک تغییر رویکرد رسمی به سمت سیستم شناور آزاد شد.

توافقنامه پلازا

در اوایل دهه 1980 میلادی، ارزش دلار نسبت به سایر ارزهای اصلی به شدت افزایش یافت. این مسأله صادرات را دشوار کرد و حساب جاری ایالات متحده با کمبودی برابر با 5/3 درصد از تولید ناخالص داخلی (GDP) روبرو شد. پاول ولکر در واکنش نسبت به این رکود اقتصادی در اوایل دهه 1980، نرخهای بهره را افزایش داد. با این کار، ارزش دلار آمریکا به شدت افزایش (و تورم کاهش) یافت، اما در عوض قدرت رقابت صنعت ایالات متحده در بازارهای جهانی کاهش یافت.

وزن دلار آمریکا باعث شد تا بدهی به کشورهای جهان سوم افزایش یابد و کارخانههای آمریکا نیز تعطیل شدند، زیرا نمیتوانستند با رقبای خارجی خود رقابت کنند. در سال 1985، کشورهای G-5 یعنی ایالات متحده، انگلستان، فرانسه، آلمان غربی و ژاپن که قدرتمندترین اقتصادهای جهان بودند، نمایندگان خود را برای حضور در یک نشست به ظاهر سرّی به هتل پلازا در شهر نیویورک اعزام کردند. اما اخبار این نشست درز کرد و کشورهای G-5 مجبور شدند تا بیانیهای را صادر کنند و ارزش ارزهای غیردلاری را افزایش دهند. نتیجه این نشست، همان «توافقنامه پلازا» بود که پژواک آن منجر به کاهش سریع ارزش دلار شد.

طولی نکشید که معاملهگران به پتانسیل سود در بازار فارکس برای معاملات ارز پی بردند. حتی با مداخله دولت هم همچنان نوسانات زیادی وجود داشت و هر جا که نوسان وجود داشته باشد، سود هم وجود دارد. حدود یک دهه بعد از لغو برتون وودز، این موضوع کمکم خود را نشان داد.