اگر به تازگی وارد بازار فارکس شدهاید، احتمالاً کلمه «مارجین» یا کال مارجین به گوشتان خورده یا حتی ممکن است کلمه کاملاً جدیدی برای شما باشد. مارجین یکی از عناصر مهم در فارکس بوده و هر معاملهگر تازهکاری برای تبدیل شدن به یک معاملهگر حرفهای باید به آن تسلط داشته باشد. در این مقاله قصد داریم به سؤال مارجین یا کال مارجین چیست پاسخ دهیم و کارکرد آن در معاملات فارکس، تعریف و نحوه استفاده از مارجین و کال مارجین و نحوه محاسبه و استفاده از این دو را بررسی کنیم؛ بنابراین تا انتهای مقاله همراه ما باشید .

مارجین چیست؟ مارجین به زبان ساده

مارجین یکی از مهمترین مفاهیمی است که باید در مورد معاملات فارکس اهرمی درک کرد و هزینه معامله در فارکس محسوب نمیشود. به زبان ساده، مارجین به سرمایهای گفته میشود که معاملهگر برای انجام معاملات فارکس، رمز ارز یا هر معامله دیگری به کارگزار میدهد و بهنوعی معامله خود را تضمین میکند و به آن اعتبار میبخشد. با استفاده از مارجین معاملهگران میتوانند پوزیشنهای خود را در بازار فارکس حفظ کنند و سفارشهای جدید انجام دهند.

به عبارتی مارجین وثیقهای است که با استفاده از آن به کارگزار خود اطمینان میدهید که میتوانید ضررهای احتمالی در معاملات خود را پوشش دهید. نکته قابل توجه اینجاست که ضرر و زیان شما در معاملات باید کمتر از میزان مارجینی باشد که در حساب خود سپردهگذاری کردهاید. مقدار مارجین مورد نیاز بسته به شرکت کارگزاری متفاوت است و قبل از ثبتنام در هر کارگزاری باید به میزان آن توجه داشت. معامله با مارجین نتایج مختلفی در برداشته و میتوانند اثر مثبت یا منفی بر روی معاملات بگذارد. به این معنا که هم سود بالقوه و هم ضرر احتمالی به طور چشمگیری افزایش پیدا میکند.

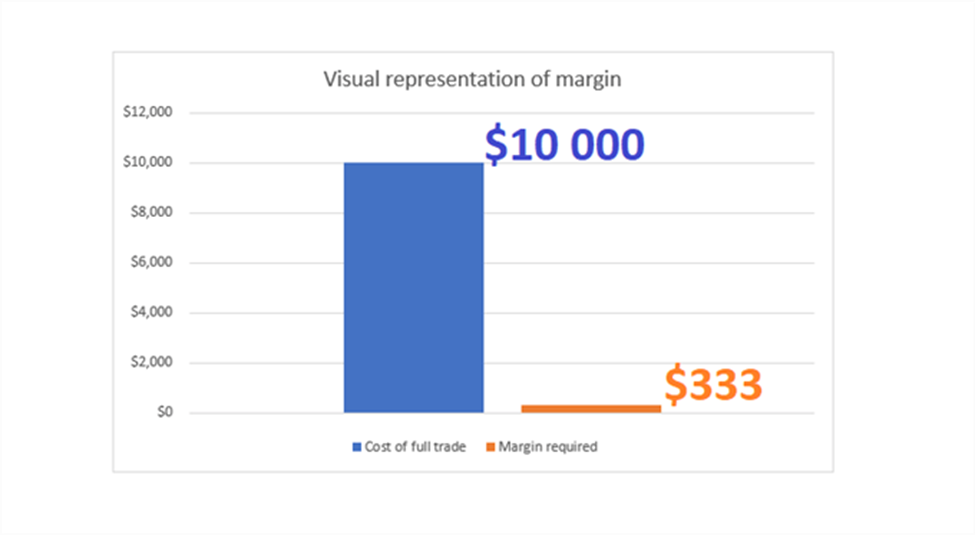

برای مثال:

اگر اندازه معامله: 10000 دلار باشد.

مارجین موردنیاز: 3.33% خواهد بود.

یعنی معامله گر برای انجام این معامله به 333 دلار احتیاج دارد و مابقی از کارگزار قرض می شود.

نیاز مارجین چیست (Margin Requirement)

هر کارگزار، مارجین مورد نیاز شما را بر اساس درصد تعیین میکند و این درصد بر ارزش کل معاملههایی انجام شده در حساب اعمال میشود. این میزان تعیین شده توسط کارگزار مبلغی است که زمان باز شدن هر معامله قفل خواهد شد و تا باز شدن معاملات نمیتوان از آن برای باز کردن معاملات جدید استفاده کرد. بهعنوان مثال اگر در یک پوزیشن 1000 دلاری، کارگزاری ۲ درصد مارجین تعیین کرده باشد، یعنی 20 دلار از 1000 دلار قفل شده و تا باز ماندن معامله نمیتوان به آن دسترسی داشت. زمانی که معامله بسته شود، این 20 دلار نیز آزاد میشود. همانطور که گفتیم این مبلغ قفل شده وثیقهای برای نشان دادن اعتبار شما به کارگزار است.

آشنایی با انواع مارجین در معاملات

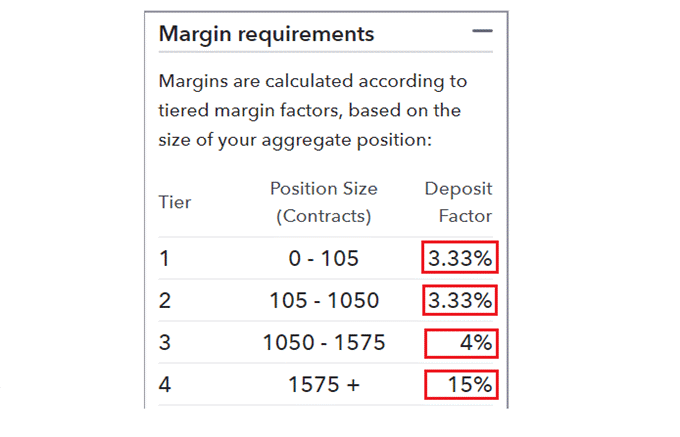

الزامات مارجین توسط کارگزاران فارکس تعیین میشود.

در زیر نمونهای از مارجین موردنیاز برای GBP/USD تحت عنوان “سپرده عامل”، آورده شده است:

اغلب اوقات، مارجین بهعنوان هزینهای در نظر گرفته میشود که معاملهگر باید بپردازد اما این تصور غلط است چراکه مارجین هزینه تراکنش نیست، بلکه بخشی از حقوق صاحب حساب است که بهعنوان سپرده مارجین کنار گذاشته میشود

هنگام معامله با مارجین به یاد داشته باشید که میزان مارجین موردنیاز برای باز نگهداشتن یک موقعیت با اندازه و حجم معامله تعیین میشود. با افزایش حجم معامله مارجین موردنیاز (ازلحاظ پولی) نیز افزایش مییابد.

مارجین موردنیاز را میتوان بهطور موقت در زمان نوسانات بالای بازار یا پیش از انتشار دادههای اقتصادی، افزایش داد.

همچنین موجودی حساب باید بهاندازه کافی باشد تا از مارجین کال شدن جلوگیری شود. یکراه آسان برای پیگیری وضعیت حساب معاملاتی، از طریق سطح مارجین است:

سطح مارجین = 100×(مارجین استفادهشده / ارزش فعلی حساب)

فرض کنید یک معاملهگر 10000 دلار به حسابش واریز کرده است و در حال حاضر از 8000 دلار بهعنوان مارجین استفاده میکند. سطح مارجین برابر با 125 خواهد بود که بالاتر از 100 است. اگر سطح مارجین به زیر 100 برسد، کارگزار از باز کردن معامله جدید جلوگیری میکند و ممکن است به شما اخطار مارجین کال بدهد.

هنگامیکه یک حساب مارجین کال میشود، برای جلوگیری از بسته شدن موقعیتهای باز فعلی، حساب باید فوراً تأمین مالی شود.

معمولاً کارگزاریها برای اینکه بتوانند ریسک اجازه معامله به شما را جبران کنند، دو نوع مارجین یعنی مارجین اولیه و مارجین نگهداری ارائه میدهند.

مارجین اولیه: مارجین اولیه به حداقل میزان دارایی که باید در حساب شما باشد، گفته میشود. به عنوان مثال، اگر مارجین مورد نیاز اولیه 50٪ باشد و شما قصد دارید 200 سهم از سهام ABC را با قیمت 100 دلار به ازای هر سهم بخرید، باید حداقل 12000 دلار دارایی در حساب خود داشته باشید. سپس کارگزار مابقی مبلغ که در این مثال 10000 دلار میشود را برای تکمیل معامله به شما قرض میدهد.

مارجین نگهداری: به میزان مبلغی گفته میشود که برای حفظ کردن و باز نگه داشتن پوزیشنهای خود، باید همیشه آن را در حساب خود نگهداری کنید. به این نوع مارجین، مارجین استفاده شده و مارجین کل نیز گفته میشود.

مارجین آزاد: به میزان مبلغی گفته میشود که هنگام معامله و پوزیشن باز، قفل نمیشود و میتوان از آن برای انجام معاملات جدید استفاده کرد. اگر میزان مارجین آزاد کاهش پیدا کند یا به صفر برسد، به شما هشدار کال مارجین داده میشود.

تفاوت بین اهرم و مارجین چیست؟

مارجین و اهرم در فارکس دو مفهوم مرتبط به هم هستند، اما معنای آنها با یکدیگر متفاوت است. همانطور که قبلاً گفتیم، مارجین به سپرده مورد نیاز برای باز نگه داشتن یک پوزیشن گفته میشود. از طرفی دیگر اهرم به شما این امکان را میدهد تا سرمایه کمتر، پوزیشنهای معاملاتی در اندازه بزرگتر را معامله کنید. اجازه دهید مفهوم اهرم را با ذکر یک مثال توضیح دهیم:

مثلاً نسبت اهرمی 30:1 به این معنی است که یک معاملهگر میتواند معاملهای به ارزش 30 برابر سرمایه اولیه خود را کنترل کند. اگر یک معاملهگر 5000 دلار برای باز کردن معامله در دسترس داشته باشد، درصورتی که نسبت اهرمی 30:1 باشد، میتواند موقعیتی با ارزش کل 150000 دلار را به طور مؤثر کنترل کند.

در معاملات فارکس، اهرم به نرخ مارجین فارکس مربوط میشود که به معاملهگر نشان میدهد چند درصد از ارزش کل معامله برای ورود به معامله لازم است؛ بنابراین، اگر مارجین فارکس 3.3٪ باشد، اهرم موجود از کارگزار 30:1 است. اگر مارجین فارکس 5 درصد باشد، اهرم موجود از کارگزار 20:1 است. مارجین فارکس 10 درصد، معادل اهرم 10:1 است.

ارتباط بین مارجین و اهرم

قبل از ادامه مبحث، اندکی پیرامون اهرم صحبت میکنیم چراکه درک این مفهوم بسیار اهمیت دارد. اهرم و مارجین ارتباط نزدیکی باهم دارند. هر قدر مارجین استفاده شود، معامله گر اهرم کمتری استفاده میکند. ولی چرا؟ چون بیشتر سپرده معامله را خودش میدهد و مبلغ کمتری را از کارگزار قرض میکند.

اهرم پتانسیل ایجاد سودهای بزرگ و همچنین زیانهای بزرگ را دارد، به همین دلیل استفاده از آن باید آگاهانه و با دقت باشد. میزان اهرم بین کارگزاران (بنا به دلایل مختلف) میتواند متفاوت باشد. رابطه مارجین و اهرم بهصورت زیر است:

| MARGIN REQUIRED | MAXIMUM LEVERAGE |

| 50% | 2:1 |

| 3.33% | 30:1 |

| 2.00% | 50:1 |

| 0.5% | 200:1 |

اصطلاحات مارجین فارکس

ارزش فعلی حساب: ماندهحساب معاملاتی پس از افزودن سود جاری و کسر زیان جاری از مانده نقدی.

مارجین موردنیاز: مقدار پول (سپرده) موردنیاز برای انجام معامله اهرمی.

مارجین استفادهشده: بخشی از ارزش حساب که برای حفظ معاملات موجود کنار گذاشته میشود.

مارجین آزاد: ارزش فعلی حساب باقیمانده پس از کسر مارجین استفادهشده.

مارجین کال: این اتفاق زمانی رخ میدهد که ارزش فعلی حساب معاملهگر فارکس به زیر سطح قابلقبول تعیینشده توسط کارگزار کاهش یابد که باعث بسته شدن فوری موقعیتهای باز میشود تا ارزش فعلی حساب به سطح قابلقبول بازگردد.

سطح مارجین فارکس: با تقسیم ارزش فعلی حساب بر مارجین استفادهشده و ضرب آن در 100 به دست میآید.

اهرم: اهرم در فارکس یک ابزار مالی مفید است که به معاملهگران اجازه میدهد تا با سرمایه کم، توانایی حجم معاملاتی خود را فراتر از سرمایهگذاری اولیه افزایش دهند. اهرم میتواند منجر به سود و زیان بزرگ شود. آشنایی با نحوه استفاده از لوریج ها در فارکس یکی از تاکتیک های اولیه در مدیریت سرمایه به شمار می رود

مارجین آزاد در فارکس چیست؟

مارجین آزاد مقدار پول نقد موجود در حساب است که معاملهگران میتوانند از آن برای تأمین مالی موقعیتهای جدید استفاده کنند.

این موضوع را میتوان با یک مثال توضیح داد:

ارزش فعلی حساب: 10000 دلار

مارجین استفادهشده: 8000 دلار

مارجین آزاد = ارزش فعلی حساب – مارجین استفادهشده

مارجین آزاد = 8000-10000

مارجین آزاد= 2000$

مدیریت ریسک معاملات مارجین

- حین معامله با استفاده از اهرم، بسیار مهم است که میزان مارجین موردنیاز برای هر موقعیت معاملاتی را محاسبه کنید.

- همچنین در دورههای پر نوسان از معامله کردن با اهرم خودداری و اخبار مهم را با استفاده از یک تقویم اقتصادی رصد کنید.

- عاقلانه است که ارزش فعلی حساب و مارجین آزاد بالا نگهداشته شوند. این مسئله به معاملهگران کمک میکند تا از مارجین کال شدن جلوگیری کنند

حالا که با مارجین آشنا شدیم، نوبت آن رسیده است که کال مارجین را هم بهتر و بیشتر بشناسیم تا قادر به شناسایی تفاوت آن ها و نحوه استفاده از آن ها در ترید بهتر و موفق تر باشیم.

کال مارجین چیست؟

زمانی که پوزیشن شما در قلمرو منفی باشد (احتمال شکستش زیاد باشد) سطح مارجین در حساب کاهش پیدا میکند. اگر سطح مارجین به 100 درصد برسد، یعنی دیگر این مبلغ برای پوشش دادن معاملات دیگر کافی نخواهد بود. در چنین موقعیتی کارگزار از معاملهگر تقاضا میکند که سهامش را افزایش دهد و پول بیشتری به حساب معاملاتی واریز کند و هشدار مارجین یا call margin به او میدهد.

در چنین موقعیتی، اگر معاملهگر قادر به افزایش مبلغ حساب خود نشود، ممکن است چند یا تمام پوزیشنهای خود را از دست بدهد؛ بنابراین معاملهگران باید تحت هر شرایطی مانع از دریافت کال مارجین شوند. نظارت منظم بر سطح مارجین، نظارت بر حد سود و ضرر معامله و استفاده از دستورات توقف ضرر در هر معامله برای مدیریت زیان و حفظ بودجه کافی حساب خود، از جمله اقداماتی است که میتواند از دریافت کال مارجین جلوگیری کند.

هنگامی که معاملات به آستانه مارجین میرسند، معاملهگر برای جلوگیری از لیکوئید شدن یا خروج از معامله، باید یک سری کار انجام دهد. در این مطلب قصد داریم به طور مفصل به مفهوم کال مارجین (Call Margin) چیست پرداخته و روش مقابله با آن را بررسی کنیم.

بیایید با یک مثال کال مارجین را بررسی کنیم. شما 1 میلیون سرمایه دارید و از ضریب اهرم 5 استفاده کردهاید. در این هنگام میتوانید با 5 میلیون در بازار معامله کنید. اما اگر معاملات شما با ضرر مواجه شد و سرمایه شما به 4 میلیون و 700 هزار تومان رسید، از کارگزاری پیام کال مارجین دریافت میکنید.

آشنایی با کال مارجین در بازار آتی بورس کالا

افرادی که به دنبال معامله در بازار آتی بورس کالا هستند، ابتدا باید مبلغی را به حساب کاربری خود واریز کنند. در این بازار میزان کال مارجین با مفهومی به نام حداقل وجه تضمین شناخته میشود. این میزان توسط سازمان بورس تعیین شده و با توجه به شرایط، میتواند تغییر کند. در واقع وجه تضمین به پولی گفته میشود که در صورت ضررده بودن معامله و رسیدن دارایی معاملهگر به آن، کال مارجین رخ میدهد. دقت کنید برای انجام معامله در بازار آتی باید حداقل مبلغ تعیین شده در حساب شما موجود باشد. وگرنه امکان معامله وجود ندارد.

هنگامی که کاربر در بازار آتی خرید و فروش میکند، مقداری از این پول در حساب او بلوکه شده و در پایان روز معاملاتی، تسویه انجام میگیرد. در این تسویه با توجه به سود و ضررهایی که کرده، شاهد افزایش یا کاهش اصل سرمایه خود خواهد بود.

حال در صورتی که روند معاملات بر خلاف پیشبینیها باشد، معامله وارد ضرر میشود. این ضرر تا زمانی ادامه پیدا میکند که یا کاربر معامله را ببندد یا حساب کاربری او کال مارجین شود. در ایران و بازار آتی، معمولا کال مارجین هنگامی رخ میدهد که ضرر معامله به بیش از 30 درصد وجه تضمین برسد. یعنی اگر وجه تضمین اولیه برای فعالیت در بازار آتی، 1 میلیون باشد، هنگامی که سرمایه به زیر 700 هزار تومان برسد، Call Margin رخ میدهد.

نحوه محاسبه کال مارجین در بازار آتی به چه شکل است؟

برای محاسبه Call Margin ابتدا باید مقدارهای وجه تضمین اولیه و حداقل وجه تضمین را مشخص کنیم. به عنوان مثال اگر وجه تضمین اولیه برای ورود به معامله زعفران، 1 میلیون باشد، حداقل وجه تضمین برابر با 70 درصد یعنی 700 هزار تومان خواهد بود. پس در صورتی که یک نفر بخواهد 10 معامله بر روی خرید زعفران باز کند، نیاز به 10 میلیون پول برای وجه تضمین اولیه خواهد داشت.

حال اگر مجموع قیمت معاملات کاربر به زیر 7 میلیون برسد، معاملات کاربر به اصطلاح کال مارجین شده و از طرف کارگزاری پیامی دریافت میکند. در این شرایط کاربر میتواند پول جدید به معاملات اضافه کرده یا چندتا از معاملات را ببندد. با بستن برخی از آنها، مارجین معاملات بیشتر شده و در نتیجه معامله از کال مارجین خارج میشود. در صورتی که کاربر هیچ اقدامی انجام ندهد، کارگزاری جلوی ایجاد معاملات جدید را گرفته و به صورت اتوماتیک برخی از معاملات را میبندد.

آشنایی با Call Margin در بازار فارکس

کال مارجین در فارکس نیز شبیه به بازار آتی است. تنها تفاوت میان این دو، اصطلاحاتی است که در فارکس وجود دارد. به همین خاطر برای توضیح کال مارجین در فارکس ابتدا باید با این مفاهیم و اصطلاحات آشنا شویم.

- Balance: بالانس نشان دهنده کل دارایی یک معاملهگر در فارکس است. البته معاملات باز بر روی Balance تاثیری ندارد. اما زمانی که معاملات بسته شدند، سود و ضرر حساب شده و بر روی بالانس اثر میگذارد.

- Equity: متغیر بعدی در معاملات فارکس، موجودی لحظهای است. Equity کل دارایی معاملهگر را به صورت لحظهای نشان میدهد. در اکوئیتی معاملات باز نیز تاثیر دارند. اما اگر معامله باز وجود نداشته باشد، میزان موجودی لحظهای با بالانس یکی خواهد بود.

- Leverage: لوریج یا اهرم به پولی گفته میشود که معاملهگر از صرافی یا کارگزاری قرض میگیرد تا با سرمایه بیشتری معامله کند. به عنوان مثال، اهرم 10 به این معنی است که اگر موجودی کل شما 200 دلار باشد، میتوانید به اندازه 2000 دلار معامله کنید. در واقع اهرم باعث میشود تا سود بیشتری به دست آورید.

- Margin: به پولی که کارگزاری به عنوان وثیقه نگه میدارد، مارجین گفته میشود.

- Free Margin: بعد قفل شدن مقداری از پول معاملهگر به عنوان مارجین، به باقی مانده پول، مارجین آزاد میگویند.

- Margin Level: به نسبت موجودی لحظهای به مارجین، مارجین لول گفته میشود که به صورت درصد نشان میدهند.

- Stop Out Level: با رسیدن معاملهگر به کال مارجین، معاملات از بین نمیروند. بلکه یک هشدار به کاربر فرستاده میشود. اما اگر کاربر کاری انجام ندهد، معامله وارد سطح دیگری به نام سطح خروج میشود. با رسیدن به این سطح، معاملات به صورت خودکار بسته شده و بیشتر دارایی کاربر از دست میرود. در بازار ارزهای دیجیتال به این حالت، لیکوئید شدن گفته میشود.

حال که با این اصطلاحات آشنا شدید، در ادامه به روش محاسبه کال مارجین در فارکس خواهیم پرداخت.

Call Margin در فارکس چطور محاسبه میشود؟

برای درک بهتر موضوع بهتر است این مساله را با یک مثال توضیح دهیم. فرض کنید یک کاربر 10 هزار دلار سرمایه دارد که 2 هزار دلار از آن به عنوان مارجین قفل شده است. بنابراین Equity او برابر 10 هزار و Marign برابر 2 هزار خواهد بود. اگر این دو مقدار را بر یکدیگر تقسیم کرده و در 100 ضرب کنیم، میزان مارجین لول به دست میآید که در مثال ما 500 درصد میشود. در صورتی که کال مارجین این معامله 100 درصد باشد، زمانی کال مارجین رخ میدهد که کاربر ضرر 8 هزار دلاری را تجربه کند.

در این حالت، Equity و Margin با یکدیگر برابر شده و مارجین لول 100 درصد میشود. سپس کارگزاری به معاملهگر هشدار کال مارجین صادر میکند. اگر کاربر موجودی خود را افزایش نداده یا معاملات را نبندد، کاربر وارد سطح خروج شده و معاملات به طور خودکار بسته میشود. معمولا کارگزاریها معاملاتی که بیشترین ضرر را کردهاند، اول میبندد. دقت کنید بعضی از بروکرهای فارکس، سطح خروج را نزدیک صفر درصد در نظر میگیرند که در نهایت کل مارجین معاملهگر لیکوئید میشود.

انواع وضعیت حساب در بازار

کال مارجین در واقع یکی از انواع وضعیت حساب در بازارهای اهرمی است. وضعیت حساب معمولا در سه حالت زیر تعریف میشود.

- وضعیت نرمال: وضعیتی که معاملات در حالت سود قرار دارند. در این شرایط فقط کارمزد معاملات از حساب کاربر کسر میشود.

- وضعیت ریسک: به حالتی گفته میشود که معاملات وارد ضرر شده ولی هنوز به سطح کال مارجین شدن نرسیده است.

- وضعیت کال مارجین: هنگامی که میزان وجه تضمین اولیه به کمتر از مقدار تعیین شده برسد.

شناخت این وضعیتها برای معاملهگران لازم و ضروری است. چرا که باعث حفظ و مدیریت سرمایه آنها خواهد شد.

چطور از وضعیت کال مارجین خارج شویم؟

برای خارج شدن از وضعیت Call Margin و باز کردن معاملات جدید، روشهای مختلفی وجود دارد که در ادامه با آنها آشنا خواهیم شد.

روش اول: اگر به آینده معاملات خود امیدوار هستید، موجودی حساب خود را افزایش داده و از کال مارجین خارج شوید.

روش دوم: برخی از معاملات باز را ببندید تا مارجین آنها آزاد شود. با اینکار نیز از کال مارجین خارج خواهید شد. البته بعضی از معاملهگرها از هر دو روش به صورت همزمان استفاده میکنند.

چطور به کال مارجین دچار نشویم؟

کال مارجین یک وضعیت خطرناک و پرریسک برای معاملهگران به شمار میرود. به همین خاطر باید با انجام کارهای زیر از وقوع آن جلوگیری نمایید.

- از اهرمهای بالا استفاده نکنید. چرا که با افزایش اهرم، امکان کال مارجین شدن نیز بیشتر میشود.

- حد ضرر را در معاملات خود رعایت کنید تا قبل از رسیدن به کال مارجین از معامله خارج شوید.

- از همه مارجین موجود در حساب برای انجام معامله استفاده نکنید.

بنابراین مهمترین کار برای جلوگیری از وقوع این چنین مشکلات، یادگیری تکنیکهای مدیریت سرمایه و استفاده از آن در معاملات است.

نتیجه گیری

کال مارجین به عنوان یک هشدار برای معاملهگران بوده و آنها را از وضعیت معاملات آگاه میکند. در مقابل، پس در حقیقت یک مزیت برای معاملهگران حساب میشود. به همین خاطر باید این هشدار را جدی گرفته و هرچه سریعتر برای رفع آن چارهای بیندیشید. البته بهترین راه جلوگیری از وقع Call Margin است.

در مقابل، مارجین هزینهای است که کارگزار باید بهعنوان اعتبار حساب و باز نگه داشتن پوزیشنهای معاملاتی به حساب خود واریز کند. اهرم نیز به کارگزار اجازه میدهد معاملات بزرگتر با سرمایه کمتر را انجام دهد. معاملهگر همواره باید بر روی مارجین خود نظارت داشته باشد تا به هیچ عنوان کال مارجین یا هشدار به خطر افتادن معاملات را دریافت نکند.